Inchiesta sul caso Tether e Bitfinex22 minuti

L’audit a Bitfinex per il controllo dei bilanci della società si è interrotto bruscamente senza una pronuncia definitiva da parte dell’auditor Friedman LLP. Allo stesso modo, al subpoena lanciato dalle autorità Statunitensi non ha fatto seguito alcuna notizia ufficiale. Se Tether è in regola, perché né Bitfinex né le autorità hanno rilasciato comunicati? In questo articolo daremo una risposta a questa domanda, ma capiremo anche perché dietro a questa storia si celi qualcosa di molto più grande, che potrebbe cambiare gli equilibri dell’economia e della finanza del mondo come lo conosciamo.

indice dei contenuti dell’articolo:

– Qualche cenno su Tether e l’Omni Protocol

- La transazione Tether su blockchain Bitcoin

- I principali movimenti di Tether fra exchange

– Come funziona il rapporto fra Tether e Bitfinex

- Depositi e prelievi su Bitinex

- L’emissione di nuovi USDT e la parità col dollaro

- Dov’è la truffa?

– Audit e Subpoena a Bitfinex: cosa sta succedendo

- La paura degli auditors di fare un passo falso

- Le banche minori temono l’esclusione dal sistema

- Il subpoena a Bitfinex da parte del regolatore Statunitense

- Nuovi equilibri finanziari

– Qualche cenno su Tether e l’Omni Protocol

In ogni piattaforma in cui è possibile scambiare dollari con cryptovalute viene mostrato il ticker USD rappresentativo dei dollari che l’utente possiede. Se su Kraken Alice compra 1.000 dollari da Bob, vedrà comparire la cifra 1.000 USD nel suo conto. Questo avviene semplicemente perché alcuni dati vengono modificati sul database di Kraken per via di un input proveniente dal motore di trading.

Poiché le operazioni di contabilità interne all’exchange non sono trasparenti al pubblico, Alice non ha la certezza che Bob possedesse davvero i 1.000 dollari che le ha venduto. Bob potrebbe essere un dipendente di Kraken che modifica a piacere il numero nel database, accreditandosi 1.000 “USD” da scambiare per i bitcoin di Alice. Quando Alice proverà a bonificare sul suo conto bancario, si accorgerà che quei dollari non esistono, ma ormai ha ceduto i suoi bitcoin. Che questa truffa si verifichi è improbabile, ma teoricamente possibile, e un noto account twitter accusa il più grande exchange di cryptovalute al mondo, Bitfinex, di metterla in atto.

Bitfinex non fa alcuna differenza fra tether dollars e dollari veri, USD e USDT, per cui il concetto è identico: quando utilizziamo USDT, ci stiamo fidando che dietro a quel numero che leggiamo in piattaforma esistano per davvero dei dollari, esattamente come per gli USD su Kraken o GDAX. Finché non ritiriamo i dollari dalla piattaforma, non potremo avere la certezza che effettivamente siano presenti. In realtà questa certezza non esiste nemmeno per gli euro e dollari nelle banche tradizionali, dato che queste praticano riserva frazionaria e non hanno letteralmente mai in cassa sufficienti fondi per coprire le quantità nominalmente disponibili ai correntisti.

La differenza fra il token USD e USDT che vediamo sugli exchange è essenzialmente il modo in cui viene contabilizzato: USDT a differenza di USD non è soltanto un numero in un database centralizzato, ma è registrato in blockchain, motivo per cui è utilizzato come una cryptovaluta. Infatti i movimenti di USDT al di fuori di un exchange sono pubblici e trasparenti a chiunque, motivo per cui gli utenti possono muovere tether dollars da wallet a wallet senza doversi affidare né a Bitfinex né a un qualsiasi intermediario, banca o banca centrale. Tether diventa quindi un titolo al portatore, come una banconota in dollari, redimibile esclusivamente presso Bitfinex.

1. La transazione Tether su blockchain Bitcoin

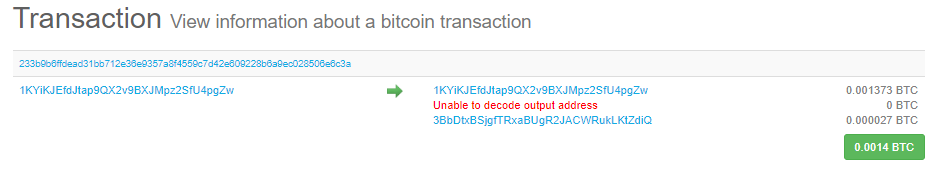

La transazione Tether (USDT) viene scritta nella blockchain di Bitcoin mediante l’Omni Protocol, garantendo quindi la certificabilità e pubblicità delle transazioni, che possono essere verificate interrogando la blockchain. Questa è una transazione di Tether vista con il noto blockexplorer di Bitcoin blockchain.info:

https://blockchain.info/tx/233b9b6ffdead31bb712e36e9357a8f4559c7d42e609228b6a9ec028506e6c3a

Blokchain.info è un blockexplorer utilizzato per leggere le transazioni Bitcoin, perciò non riconosce l’output di questa transazione, come si può vedere dallo screenshot: “unable to decode output address”. In effetti, pur sfruttando la blockchain di Bitcoin e la sua sicurezza, l’indirizzo di ricezione non è di Bitcoin, ma di Tether. Vi è ovviamente un input in bitcoin, di importo molto piccolo, che serve a pagare il miner per inserire nella blockchain il dato. Tale dato si può decifrare soltanto utilizzando software predisposto per leggere il protocollo di Tether, come Omniexplorer.info. Nel caso specifico, si tratta di una transazione da 50 mila USDT, il cui hash corrisponde esattamente all’hash della relativa transazione in bitcoin:

https://omniexplorer.info/search/233b9b6ffdead31bb712e36e9357a8f4559c7d42e609228b6a9ec028506e6c3a

Alcuni exchange hanno installato dei wallet Tether per listare la crypto USDT, in questo modo per gli utenti risulta possibile ritirare Tether da Bitfinex e depositarli su Poloniex, Binance, Bittrex etc.

Un exchange che scambia dollari USD è costretto a verificare gli utenti tramite procedure KYC & AML, ma almeno in certe giurisdizioni, può bypassare completamente queste verifiche se scambia solo cryptovalute, inclusi gli USDT (non nel caso di Bitfinex, che richiede la verifica dell’identità in ogni caso). Perciò finché Tether è, nei fatti (a prescindere dallo status giuridico), ritenuto un titolo valido sul dollaro sottostante, risulta possibile trasferire un titolo sul dollaro bypassando completamente il circuito bancario e in modo pseudonimo, muovendo valore liberamente oltre barriere geografiche e giurisdizioni. Tale titolo si può però redimere esclusivamente su Bitfinex, di conseguenza il sistema regge esclusivamente se per ogni tether in circolazione c’è effettivamente un dollaro nelle casse dell’exchange.

Attualmente in circolazione vi sono 2 miliardi e mezzo di USDT, il che dovrebbe significare che gli utenti hanno depositato almeno questa quantità di dollari presso Bitfinex e che questi dollari sono rimasti nelle casse dell’exchange. La domanda che si pongono in molti è se questi numeri siano reali o se non ci sia qualcosa di losco.

2. i principali movimenti di Tether fra exchange

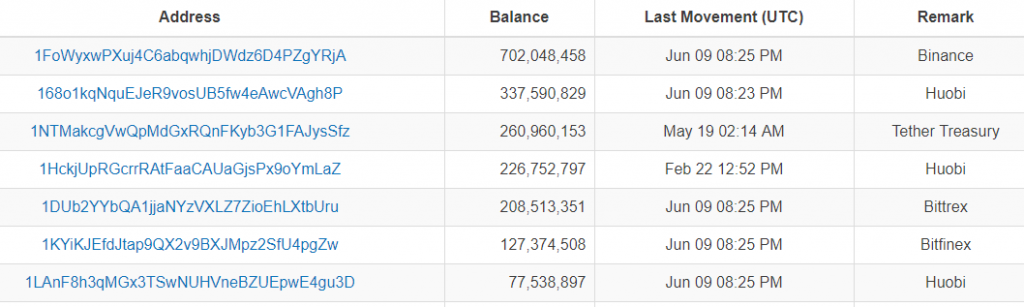

I principali movimenti di Tether sono fra exchange (soprattutto fra Bitfinex, Binance, Poloniex e Huobi) poiché gli utenti, specialmente grossi trader (le cosiddette whales) inviano da una piattaforma all’altra somme ingenti per fare arbitraggio. Grazie a Tether, spostare un token dal valore stabile e legato al dollaro è possibile e soprattutto molto rapido (e senza attriti “burocratici”) rispetto a un bonifico in dollari, perciò i traders sfruttano questa velocità per spostare valore da una piattaforma all’altra, potendo così speculare sulle differenze di prezzo delle altre crypto.

Il solo wallet di Binance contiene oltre 700 milioni di tether dollars. I volumi di trading su Binance sono maggiori di quelli di Bitfinex, tuttavia non è possibile depositare o ritirare moneta fiat su Binance, motivo per cui l’exchange è esclusivamente fra cryptovalute e, come per gli altri due colossi Huobi o CeX, i tether sostituiscono il dollaro.

https://wallet.tether.to/richlist

La tabellina non è aggiornata all’ultimo minuto, ad esempio il cold wallet di Poloniex con 220 milioni di tether (nel momento in cui scrivo) non è presente in tabella. Per aggiornamenti più rapidi conviene fare un controllo anche sulla richlist di blockspur: https://blockspur.com/tether/richlist

Qui in questo momento vedo 220 milioni di tether presenti nel cold wallet di Poloniex: https://blockspur.com/tether/addresses/1Co1dhYDeF76DQyEyj4B5JdXF9J7TtfWWE

Questo invece è l’hot wallet sempre di Poloniex: https://blockspur.com/tether/addresses/1Po1oWkD2LmodfkBYiAktwh76vkF93LKnh

L’hot wallet di Bitfinex conta circa 130 milioni (cliccare sul link per vedere la quantità live):

https://blockspur.com/tether/addresses/1KYiKJEfdJtap9QX2v9BXJMpz2SfU4pgZw (Bitfinex hot wallet)

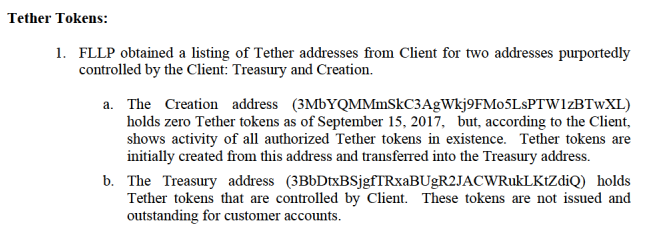

Ai tempi dell’audit, come si vede dal seguente estratto del documento dell’auditor Friedman LLP, l’indirizzo di treasury (il cold wallet) di Tether era il 3BbDtxBSjgfTRxaBUgR2JACWRukLKtZdiQ. Oggi il cold wallet si è spostato all’indirizzo 1NTMakcgVwQpMdGxRQnFKyb3G1FAJysSfz:

https://blockspur.com/tether/addresses/1NTMakcgVwQpMdGxRQnFKyb3G1FAJysSfz (Tether cold wallet)

Si possono tracciare facilmente i movimenti di tether dal creation address a cold wallet e hot wallet di Bitfinex partendo dall’indirizzo di creazione dei tether:

https://www.omniexplorer.info/address/3MbYQMMmSkC3AgWkj9FMo5LsPTW1zBTwXL (creation address)

È curioso anche osservare le transazioni fra hot e cold wallet di Huobi (da circa 80 e 330 milioni di dollari rispettivamente): fra questi due indirizzi c’è un via vai continuo con transazioni poco frequenti ma di importi molto alti (12 milioni l’una di media).

https://blockspur.com/tether/addresses/1HckjUpRGcrrRAtFaaCAUaGjsPx9oYmLaZ (Huobi)

Una curiosità: il seguente indirizzo è quello dell’hacker che ha attaccato Tether, i suoi USDT sono stati congelati e non si possono più muovere: https://www.omniexplorer.info/address/16tg2RJuEPtZooy18Wxn2me2RhUdC94N7r

Come possiamo vedere dalla blockchain ,vi sono miliardi di USDT effettivamente circolanti fra i vari exchange (e probabilmente alcuni wallet personali), il che significa che nelle casse di Bitfinex ci dovrebbe essere almeno una pari quantità di dollari. Ma se non fosse così? Se non ci fossero dollari a copertura, la verità presto o tardi verrà a galla e il prezzo del Tether subirà un tracollo. Di questo però gli exchange come Poloniex o Huobi non se ne preoccupano affatto, la perdita sarebbe degli utenti che in quel momento detengono tether nei loro account, non dell’exchange, esattamente come sarebbe per qualsiasi altra cryptovaluta. Chi crede che Tether fallirà drasticamente è libero aprire uno short in Tether contro il dollaro sulla piattaforma Kraken, che permette questo tipo di operazione proprio per testare la solidità del Tether. Grazie alla possibilità offerta da Kraken di scommettere USD contro USDT, la fiducia che il mercato ha nei confronti di Tether è estramemente trasparente e non sembra essersi incrinata nemmeno alle notizie del subpoena lanciato dalla CFTC contro Bitfinex.

– Come funziona il rapporto fra Tether e Bitfinex

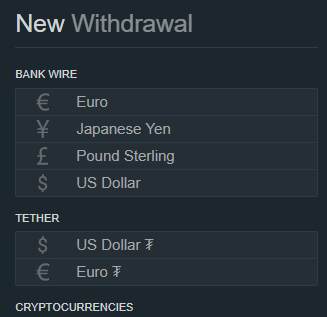

1. Depositi e prelievi su Bitfinex:

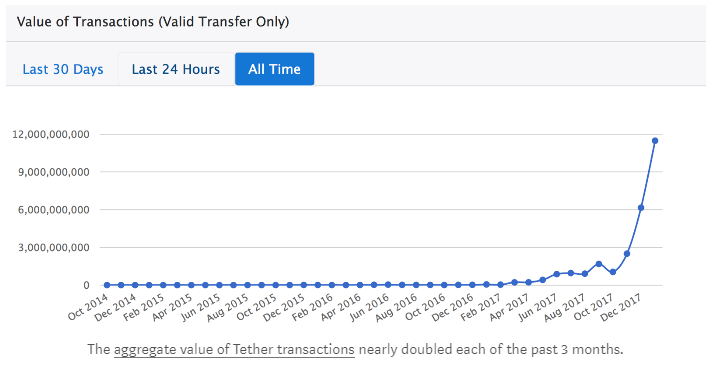

Gli utenti comuni depositano e prelevano fondi su Bitfinex tramite la società Cryptocapital, che si occupa delle procedure di pagamento, antiriciclaggio e riconoscimento del cliente per conto di Bitfinex e altri exchange, ad esempio CEX. Cryptocapital è specializzata nell’aprire canali bancari per cui, qualora venissero chiusi i flussi da parte di alcuni istituti, si trovi sempre un canale alternativo. Tale soluzione si è rivelata necessaria dopo la storica chiusura di Wells Fargo ai trasferimenti verso le banche Taiwanesi che servivano Bitfinex. Fino all’estate 2017 infatti, Bitfinex si appoggiava a numerose banche diverse, ma tutte nella stessa giurisdizione: con l’interdizione da parte delle banche corrispondenti, improvvisamente la piattaforma di trading più grande al mondo ha subito la chiusura dei canali da e verso gli Stati Uniti. Date le difficoltà a muovere dollari, gli utenti si sono adattati in fretta a un sistema alternativo e l’utilizzo di Tether è cresciuto a dismisura: nel grafico si vede l’aumento dei movimenti fra giugno e dicembre. Da notare che i 12 miliardi movimentati sono ben maggiori del supply circolante, poiché un coin può essere spostato avanti e indietro molte volte.

2. L’emissione di nuovi USDT e la parità col dollaro

I tether dollars vengono emessi quando l’hot wallet di Bitfinex in USDT sta per finire. Ipotizziamo che un utente abbia depositato 1.000 USD tramite Cryptocapital su Bitfinex: nel momento del deposito bancario in dollari, non è necessario creare dei tether, semplicemente il depositante si trova 1000 USD sul proprio account. Se questo utente però preleva sul proprio wallet personale 1000 tether, o li invia verso un exchange come Poloniex, l’account dell’utente viene svuotato di 1000 USD e l’hot wallet di Bitfinex vede un’uscita di 1000 USDT. È probabile che i dollari su Bitfinex siano più dei tether dollars in circolazione, poiché ci aspettiamo che non vi siano tanti traders che spostano tether al di fuori di Bitfinex quanti utenti che depositano dollari per tenerli in piattaforma. In conseguenza di un prelievo di USDT dal wallet di Bitfinex verso altro exchange, Bitfinex potrebbe trovarsi a corto di USDT, perciò ne richiede di nuovi a Tether ltd, così da poter coprire successive richieste di prelievi da parte degli utenti.

La procedura di emissione di Tether prevede dunque due passaggi consequenziali:

- dal conto bancario di Bitfinex viene eseguito un trasferimento in dollari verso il conto bancario di Tether ltd. Tale trasferimento è interno ad una stessa banca presso cui Tether Ltd e iFinex Ltd hanno un account, per cui è praticamente immediato (vedremo più avanti quale sia la banca)

- Nel momento in cui Tether ltd riceve il denaro, sposta USDT dall’indirizzo di creazione al wallet di Bitfinex. La transazione è fatta su blockchain Bitcoin tramite omniprotocol, quindi nei tempi richiesti dalla blockchain Bitcoin

L’emissione di Tether avviene esclusivamente verso un wallet di Bitfinex, non c’è un altro hub di distribuzione degli USDT. Per ogni tether effettivamente in circolazione c’è un dollaro depositato su Bitfinex, poiché se un utente preleva 1000 USDT ha necessariamente depositato almeno 1000 USD, oppure ha venduto sull’exchange una cryptovaluta scambiata per gli USD depositati da altri utenti.

Potrebbero esistere USDT non coperti da dollari? Per assurdo anche se così fosse non è detto che si tratterebbe di truffa. Possiamo capirlo attenendoci ad un esame teorico di pura contabilità: la creazione di USDT non è istantanea ed automatica per ogni dollaro depositato, poiché i tether sono creati in blocchi e se l’utente intende trasferirli, non riuscirà a farlo senza che ci sia stata in precedenza una nuova emissione. Se quindi l’hot wallet di Bitfinex tende a zero, possiamo prevedere che Tether Ltd emetterà un blocco di USDT per far fronte non solo ad una richiesta di prelievo già inoltrata da qualche utente, ma ad una serie futura di prelievi attesi, così da non dover rincorrere le richieste degli utenti organizzando continuamente nuove emissioni di tokens. In questo caso dunque ci sarebbero temporaneamente dei tether dollars non coperti. Tuttavia, come si può intuire, anche una situazione del genere potrebbe essere legittima. In fondo, se anche esistessero più USDT rispetto ai dollari sottostanti, non significa che un qualche utente possa spendere questi USDT comprando bitcoin o altre cryptovalute. Finché gli utenti su Bitfinex hanno balance vuoti in USD non possono trasferire e quindi mettere in circolazione tether dollars, se non dopo aver effettuato nuovi depositi in USD. Quindi i tether dollars sarebbero stati creati in anticipo per una mera questione tecnica.

3. Dove sta la truffa?

Ipotizziamo che alla guida di Bitfinex vi siano dei criminali, in che modo la loro attività truffaldina gioverebbe dell’uso di Tether? Come abbiamo già detto, qualsiasi exchange che non fa uso di Tether potrebbe accreditare “dal nulla” un ammontare di USD fittizio in piattaforma e scambiarlo per altre cryptomonete, mantenendo in riserva solo una frazione della liquidità in USD immessa dagli utenti sull’exchange così da coprire una richiesta moderata di prelievi (quella prevista nel breve periodo). Questo sistema è ben noto alla finanza tradizionale e si chiama riserva frazionaria, tanto cara a tutte le comuni banche. L’exchange dopo aver creato degli USD (o USDT) fittizi su alcuni propri account all’interno della piattaforma, potrebbe sparire nel nulla coi bitcoin, ether e altre crypto comprate senza in realtà dare nulla in cambio. Da questo punto di vista, Bitfinex non è avvantaggiato rispetto a un qualsiasi altro exchange, dato che è una truffa che tutti, potenzialmente, potrebbero mettere in atto.

Il rischio per chi tenta una frode di questo tipo è il fatto che gli utenti si accorgano di non riuscire più a ritirare i dollari, comprendendo così che le quantità nominali presenti nei loro account non abbiano un corrispondente nella realtà. Nel momento in cui l’exchange viene scoperto praticare tale truffa è arrivato al capolinea, con conseguenze gravi, anche penali, per i dirigenti coinvolti. Nel caso MTGox, l’exchange è fallito e costretto al risarcimento degli utenti. La storia di MTGox insegna che il meccanismo della giustizia funziona meglio per gli exchange di crypto che per le “regolatissime” banche tradizionali: se Monte dei Paschi ha un buco da 8 miliardi di euro a pagare sono i contribuenti italiani nel loro complesso, non i banchieri e nemmeno nello specifico i correntisti di Monte dei Paschi che si sono fidati a sceglierla come loro banca. Se Tether non è coperto invece, a pagare è Bitfinex e in generale qualsiasi utente che possieda USDT e che ha riposto malamente la fiducia nell’exchange.

L’unica “frode” che chi gestisce l’emissione di Tether può mettere in atto più agevolmente rispetto ad altri dirigenti di un exchange è il fatto di emettere nuovi tether non coperti da dollari, inviarli presso un altro exchange, qui scambiare quei tether per altre cryptovalute. Sebbene la compravendita sia avvenuta presso un altro exchange, la situazione è solo apparentemente diversa da quella descritta prima. Infatti il rischio a cui si sottopone il truffatore è esattamente lo stesso: prima o poi qualcuno tornerà a ridepositare questi USDT su Bitfinex e proverà a bonificarsi gli USD. Se questo avviene e i dollari non ci sono, sarà battaglia legale e Bitfinex perderà anzitutto la propria reputazione e gran parte del proprio business. Quando dirigi una macchina da soldi come l’exchange di crypto più grande al mondo, le motivazioni che ti possono portare ad una truffa di questo tipo non sono proprio così cristalline.

– Audit e Subpoena a Bitfinex: cosa sta succedendo

Se tutti i dollari sono correttamente nelle casse di Bitfinex, perché non dichiararlo e mostrarlo apertamente al mondo? Vi sono principalmente due problemi che Bitfinex deve affrontare.

1. La paura degli auditors di fare un passo falso

Fino al 2002 c’erano 5 grandi società di auditing, le cosiddette Big Five:

- Ernst & Young

- Deloitte & Touche

- KPMG

- PricewaterhouseCoopers

- Arthur Andersen

Sono dette le Big poiché eseguono audit per il 99% delle aziende FTSE 100, ovvero le 100 aziende con capitalizzazione di mercato più elevata sul London Stock Exchange (e per il 96% delle aziende sull’indice FTSE 250). Insomma sono dei giganti con fatturati stellari, solo Deloitte raggiunge i 38 miliardi di dollari. Tuttavia l’enorme visibilità di queste aziende le sottopone a pressioni mediatiche tali che un solo errore può compromettere in modo definitivo la loro reputazione e il loro business, come dimostra la storia.

Delle Big Five, ne sono rimaste solo quattro nel 2002, in seguito alla bancarotta fraudolenta della Enron Corporation, una società di Houston (Texas) che da anni manteneva una crescita rapidissima dei redditi grazie a trucchi contabili. Lo scandalo ha colpito tanto Enron quanto Arthur Andersen, l’auditor che fino ad allora ne aveva approvato i conti. Arthur Andersen era una dei Big Five, ma questo singolo episodio ha comportato la sua fine: la società ha rimesso la licenza di Certified Public Accountant e si è sciolta, sparendo insieme ai suoi 9 miliardi di dollari di fatturato.

I grandi auditors sono strapagati per il loro lavoro, ma sono terrorizzati dal poter commettere un passo falso. Non stupisce quindi che siano noti ovunque, anche in Italia, i casi in cui preferiscono non pronunciarsi: pensiamo soltanto a KPMG nelle situazioni passate alla cronaca, come il caso del gruppo Zucchi, o dell’interporto di Bari (al quale ciononostante erano stati concessi fondi UE) oppure della Arquati s.r.l. Capita di leggere notizie per cui l’auditor rinuncia ad “esprimere un giudizio”, concludendo in genere con una formula di rito del tipo: “a causa delle incertezze sulla continuità aziendale la società non è in grado di certificare i bilanci”. Se la situazione è complicata, perché mai l’auditor dovrebbe rischiare il proprio business, quando può semplicemente lasciare il cliente?

Friedman LLP ha incassato alcune centinaia di migliaia di dollari da Bitfinex per mesi di lavoro, in cui ha dovuto affrontare questioni che toccano temi tecnologicamente inesplorati e giurisprudenzialmente borderline. Ad un certo punto si è trovata di fronte a un bivio: incassare l’assegno già firmato da Bitfinex e mollare la baracca, oppure approvare il modello di business di Tether ltd, in mezzo a mille incognite di tipo giuridico. Per fare solo un esempio dei tanti temi spinosi: può un’azienda emettere liberamente un titolo sul dollaro, permettendo a chiunque di transarlo in modo peer to peer senza alcuna possibilità di intervento da parte dell’amministrazione pubblica? C’è sufficiente giurisprudenza per avere un’idea chiara di cosa potrebbe accedere se la SEC o il legislatore americano dovessero intervenire in merito? C’è quindi certezza “sulla continuità aziendale” di Tether ltd? In un business nuovo come quello delle cryptovalute non si può stare troppo tranquilli, persino un collasso dovuto a circostanze esterne come un hack potrebbe affossare la reputazione di FLLP se approvasse a formula piena l’operato del cliente.

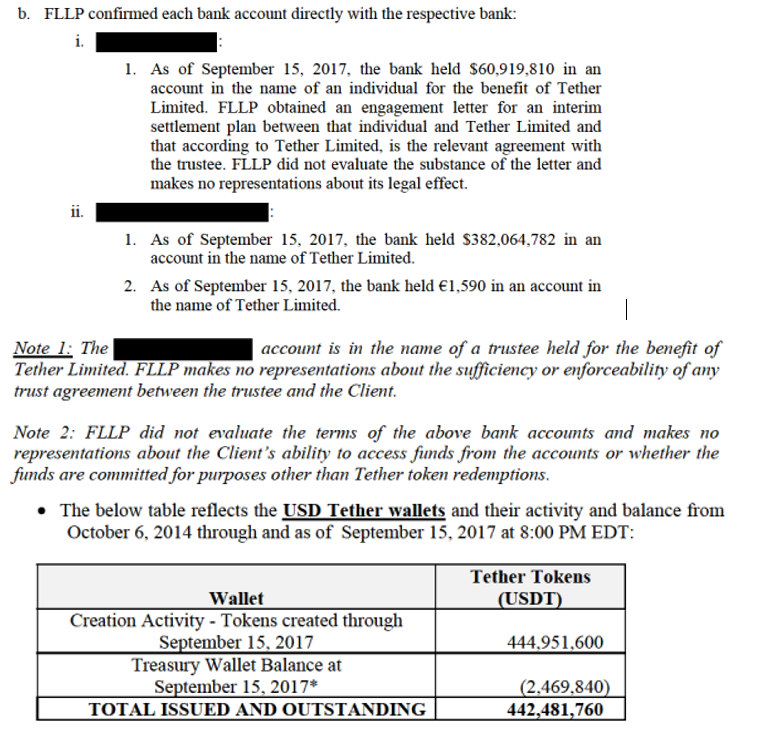

Detto questo, FLLP nei mesi di attività di audit interna a Bitfinex ha avuto accesso a dati e bilanci e ha anche prodotto dei documenti dettagliati, come quanto redatto nell’ultimo report del 28 settembre 2017, prima della rottura dei rapporti col cliente. Qui FLLP scriveva che quanto tracciato dal tool omniexplorer.info corrisponde alle informazioni presenti presso il cliente: “utilized the Omniexplorer.info website to trace that the balance per the Omniexplorer.info website matches the information provided by the Client” (vedi https://tether.to/wp-content/uploads/2017/09/Final-Tether-Consulting-Report-9-15-17_Redacted.pdf). A settembre l’emissione di Tether era di soltanto 440 milioni di dollari e FLLP certifica la presenza di un conto bancario di 382 milioni di dollari a nome di Tether Limited, oltre ad altri 61 milioni in un conto non di proprietà di Tether, ma su cui vige un accordo scritto per cui quei valori sono a beneficio di Tether. La somma è dunque sufficiente a coprire i 440 milioni di tether.

Una curiosità che è molto importante da notare è che in questo report ufficiale sono presenti delle barre nere per censurare il nome della banca di Bitfinex, presso cui i dollari a copertura dei tether sono conservati. Perché tutta questa segretezza? Dove nasconde i soldi Bitfinex? E qui arriviamo al secondo problema che ha dovuto affrontare l’exchange.

2. Le banche minori temono l’esclusione dal sistema

C’è grande diffidenza da parte degli operatori del sistema bancario tradizionale verso il mondo delle cryptovalute, per cui soprattutto le banche medio-piccole temono di essere escluse dai canali principali del credito a causa delle loro attività inerenti le crypto, proprio come era successo alle banche Taiwanesi che servivano Bitfinex nel caso Wells Fargo. Da questo punto di vista, la fragilità degli istituti bancari minori ad un’esposizione mediatica è analoga a quella delle società di audit.

Per questo motivo, la banca presso cui Bitfinex tiene i fondi preferisce non rivelare ufficialmente la propria partnership con società di servizi in cryptovalute, così da non esporsi ai media e non attirare attenzioni. Alcune evidenze tuttavia permettono di scoprirne l’identità piuttosto facilmente: sia Bloomberg che un report di BitMeX concordano si tratti di Noble bank, basata a Porto Rico. Trovandosi in un territorio Statunitense non incorporato, Noble è effettivamente una banca americana. Per statuto offre il solo servizio di custodia dei fondi, perciò non fa investimenti e non pratica riserva frazionaria, detenendo in cassa il 100% di quanto depositato dal cliente. Inoltre, Noble non può accettare trasferimenti da e verso altre banche se l’intestatario del conto di destinazione è diverso dalla persona o società a cui è intestato il conto di provenienza dei fondi. Come buona parte degli istituti minori, non detiene i fondi direttamente, ma presso una terza parte che in questo caso è la Bank of New York Mellon. Coi suoi 371 miliardi di dollari, la BNY Mellon è al decimo posto fra le più grandi banche americane e se consideriamo esclusivamente le custodian bank, ovvero banche di solo deposito, è addirittura la più grande in assoluto nel mondo.

Per rimanere in sordina, Bitfinex adotta un sistema interessante per ricevere i grossi depositi di traders e società: l’utente crea un proprio account su Noble, quindi fa un ribilanciamento dei propri fondi fra il suo conto presso la banca di provenienza dei fondi e il nuovo conto creato a suo nome presso Noble bank. A questo punto, per passare i fondi al conto di Bitfinex il trasferimento è interno a Noble, perciò invisibile alle altre banche. In questo modo si mantiene un elevato grado di riservatezza e per l’utente che deposita è più facile giustificare i trasferimenti, poiché un ribilanciamento di fondi fra il proprio conto bancario tradizionale e quello creato su una custodian bank americana non ha motivo di destare troppi sospetti. Lo stesso tipo di operazione che avviene con Noble bank è replicata in altre regioni del mondo con diverse banche di appoggio, poiché Bitfinex ha una partnership con istituti localizzati strategicamente in modo da evitare ai clienti più grossi trasferimenti di denaro transcontinentali. Gli utenti che trasferiscono importi minori si affidano invece a Cryptocapital.

Il riguardo di Bitfinex per la riservatezza propria e dei clienti spiega anche la reticenza dell’exchange nel pubblicare informazioni ufficiali relative alla localizzazione dei fondi.

3. Il subpoena a Bitfinex da parte del regolatore Statunitense

A quanto pare il regolatore americano non ama la poca trasparenza in nome della privacy. La U.S. Commodity Futures Trading Commission (CFTC) il 6 dicembre scorso ha aperto un’indagine: tecnicamente ha eseguito un subpoena nei confronti Bitfinex (e anche di Friedman LLP), che è una sorta di mandato di comparizione al fine di testimoniare.

In caso di sub-poena, il soggetto citato in giudizio non può pubblicare notizie rilevanti all’indagine o rischia sanzioni gravissime. Dall’altra parte, l’organo di controllo non è tenuto a pronunciarsi pubblicamente. Il fatto che la CFTC voglia mantenere assoluta riservatezza sulle (possibili) indagini è chiaro anche dal fatto che è stata negata una richiesta di informazioni (FOIA: Freedom of Information Act) stilata da un anonimo proprio per vederci chiaro sulla questione. Così si è pronunciata la CFTC: “disclosure of that material could reasonably be expected to interfere with the conduct of the Commission’s law enforcement activities”. https://www.coindesk.com/cftc-denies-bitfinex-foia-request-citing-possible-investigation/ (la notizia è del 6 giugno)

Se quindi ci si chiede il motivo del silenzio da parte di Bitfinex in questi mesi, è semplicemente per il fatto che la CFTC impone la massima riservatezza e non possono trapelare notizie ufficiali. Come possiamo dunque farci un’idea di cosa stia accadendo e se davvero c’è del marcio nella questione Tether? Una cosa è chiara e palese al mondo intero: il 6 dicembre, giorno del subpoena, il market cap di Tether era di soli 800 milioni di dollari. Oggi i tether sono 2,5 miliardi di dollari. Se il regolatore avesse riscontrato delle irregolarità, Bitfinex si sarebbe azzardata, sotto agli occhi della CFTC, a triplicare la quantità in circolazione di tether? Quando non quadrano i conti il regolatore invia una lettera di “Cease and desist”, per cui Bitfinex avrebbe dovuto terminare immediatamente l’attività, o quantomeno i trasferimenti che coinvolgono Tether. Invece nulla di tutto ciò è accaduto.

4. Nuovi equilibri finanziari

Noble ha chiuso il 2017 con ben 3,3 miliardi di dollari, quando un anno prima custodiva soltanto 191 milioni. Oggi si parla di oltre 4 miliardi solo nell’account di Bitfinex. Gran parte della crescita dell’account di Noble è il riflesso della crescita di Tether, come riporta una ricerca di BitMex. https://blog.bitmex.com/tether-addendum-new-financial-data-released-from-puerto-rico/

Ma la cosa più sorprendente è che Noble è passata ad essere l’account più ricco all’interno della Bank of New York Mellon. Ci sono grandi aziende che detengono valori più elevati, ma in azioni, obbligazioni, titoli di vario genere. Invece gli exchange di crypto devono garantire la massima liquidità perché gli utenti potrebbero ritirare da un momento all’altro, perciò tengono valore nella forma più liquida, semplicemente in dollari. Facendo due conti e guardando in prospettiva, questo fatto ha qualcosa di incredibilmente rivoluzionario: Bitfinex, il primo exchange di cryptovalute al mondo, detiene il primo account all’interno della più grossa banca di deposito del mondo. In luce di ciò, come cambierà il mondo fra qualche anno?

Bitcoin negli ultimi 7 anni ha visto una crescita media giornaliera dello 0,46% (si veda https://www.albertodeluigi.com/2018/04/03/dieci-regole-del-bitcoiner/). Se nei prossimi anni vedrà anche solo un barlume della crescita che ha avuto fino ad oggi, i flussi di denaro verso gli exchange come Bitfinex saranno enormi. Questo fatto può mutare completamente gli equilibri finanziari del pianeta.

Dal 2008 la FED paga un tasso di interesse dello 0.25% per le reserve in eccesso. Detenere 4 miliardi di dollari presso una custodian bank che non fa riserva frazionaria significa quindi guadagnare 10 milioni di dollari di interessi annui ceduti dalla FED, praticamente gratis. E questi interessi non li incamera Bitfinex, ma la banca che detiene i suoi conti. Più passa il tempo dunque, più l’account di Bitfinex fa enormemente gola alle banche. Ad un certo punto soggetti come JPMorgan o Wells Fargo capiranno l’opportunità, e quando i big fanno il primo passo, tutti gli istituti minori seguono a ruota. Non ci sarà più da nascondersi, niente più dubbi e timori a prestare servizi finanziari collegati alle cryptovalute. L’inflazionato mondo della finanza tradizionale, costantemente sotto la minaccia di bank run e credit crunch, non potrà fare a meno di quella boccata d’ossigeno che sono i conti senza riserva frazionaria degli exchange. Come ha esclamato Giancarlo Devasini: “prima o poi questi big della finanza tradizionale diranno: sai che c’è? Io con questi [Bitfinex & co., ndr] ci vado a letto”.

A proposito di Giancarlo, ho avuto la fortuna di incontrarlo. Entrando in argomento, gli ho detto: “secondo me, fra cinque o forse dieci anni Bitfinex (e se non Bitfinex, un altro exchange di crypto) sarà la banca più grossa del mondo”. Non ha risposto, ma ho trovato il suo sguardo sornione eloquente come una frase stampata: “ragazzo mio, non venirmi a raccontare quello che so benissimo..”.

E questa è la prima fase. Nella fase due gli exchange non serviranno più.

Tieniti aggiornato sulle news quotidiane più importanti seguendo la pagina facebook: https://www.facebook.com/albertodeluigi.news

Iscriviti alla newsletter del blog, riceverai una mail ad ogni nuovo articolo pubblicato