La tragedia della moneta a corso forzoso46 minuti

Nel gennaio 2002 il valore totale degli euro fisicamente esistenti, ovvero di banconote e monete metalliche, ammontava a 234 miliardi. Nel corso di 18 anni la BCE[1] ha stampato nuova moneta moltiplicando questa cifra di oltre 5 volte, portandola a 1308 miliardi[2]. Il piano della rapina escogitata dal “Professore” in “La Casa de Papel” prevedeva di stampare 2 miliardi di euro, la BCE invece in 18 anni ne ha emessi oltre 1.000 miliardi soltanto in banconote. Se è una rapina o no quella della banca centrale, lascio a voi la decisione, ma soltanto dopo aver finito di leggere questo articolo.

Nel precedente articolo abbiamo visto come e perché nella storia della civiltà umana sia stata inventata la moneta fiat (moneta a corso forzoso), qui ci concentreremo sulla spiegazione dei problemi che comporta.

INTRODUZIONE: CHI SI INTASCA I SOLDI CREATI DAL NULLA?

- Il prestito “permanente” della banca centrale: un regalo agli Stati

- I tassi di interesse negativi: come svuotare le riserve bancarie

- Il quantitative easing: privilegi ai parassiti a scapito dei contribuenti

- L’inflazione nascosta: il costo del settore pubblico

- L’inflazione dei prezzi al consumo: non la vedi ma fa male

- Dai risparmiatori agli speculatori: come le banche centrali creano le bolle finanziarie

- L’idiozia della svalutazione competitiva

INTRODUZIONE: CHI SI INTASCA I SOLDI CREATI DAL NULLA?

La quantità di moneta fisica è soltanto una piccola frazione degli euro circolanti, dato che per lo più oggi viene usata moneta elettronica. Per un calcolo adeguato della quantità di moneta in circolazione è necessario quindi aggiungere alla moneta fisica il valore di tutti i conti correnti, che sono scrittura contabile privata bancaria, ormai digitale. L’aggregato monetario così ottenuto è detto M1[3] ed è quello più utilizzato a fini statistici. La quantità di moneta M1 è quadruplicata dalla nascita dell’euro (2002): da 2.239 miliardi di euro a 9.059 miliardi (nove mila miliardi)[4]. Tale aggregato comprende anche buona parte del credito creato dalle banche tramite riserva frazionaria. L’attivo nel bilancio della BCE, che corrisponde all’erogazione complessiva di euro da parte della banca centrale e include prestiti a banche, Stati e aziende statali o partecipate, è anch’esso più che quadruplicato, contando oggi oltre 4.500 miliardi quando erano meno di 1.000 miliardi nel 2002[5].

La quantità di moneta fisica è soltanto una piccola frazione degli euro circolanti, dato che per lo più oggi viene usata moneta elettronica. Per un calcolo adeguato della quantità di moneta in circolazione è necessario quindi aggiungere alla moneta fisica il valore di tutti i conti correnti, che sono scrittura contabile privata bancaria, ormai digitale. L’aggregato monetario così ottenuto è detto M1[3] ed è quello più utilizzato a fini statistici. La quantità di moneta M1 è quadruplicata dalla nascita dell’euro (2002): da 2.239 miliardi di euro a 9.059 miliardi (nove mila miliardi)[4]. Tale aggregato comprende anche buona parte del credito creato dalle banche tramite riserva frazionaria. L’attivo nel bilancio della BCE, che corrisponde all’erogazione complessiva di euro da parte della banca centrale e include prestiti a banche, Stati e aziende statali o partecipate, è anch’esso più che quadruplicato, contando oggi oltre 4.500 miliardi quando erano meno di 1.000 miliardi nel 2002[5].

A prima vista, sulla base di un banale calcolo delle proporzioni[6] potremmo immaginare che in conseguenza di un aumento di quattro volte dell’offerta monetaria, il potere d’acquisto di 1 euro si debba ridurre a un quarto di quello originario, quindi una riduzione del 75%. Invece, la perdita di potere d’acquisto nel corso dal 2002 ad oggi è stata soltanto del 33%[7], in linea con l’obiettivo della Banca Centrale di inflazionare[8] la moneta del 2% all’anno.

Migliaia di miliardi creati, eppure l’euro non vede affatto una proporzionale perdita di potere d’acquisto. È davvero possible? Se non conoscessimo il fenomeno e cercassimo di intuirne una spiegazione, diremmo forse che l’espansione monetaria è guidata da un fisiologico aumento della domanda. Tuttavia, né un aumento della domanda interna (crescita del PIL e/o velocità di circolazione della moneta) né un aumento della domanda estera di euro possono spiegare la limitata inflazione rispetto all’espansione monetaria degli ultimi 18 anni:

- La domanda interna: il PIL reale dell’Unione Europea dal 2002 al 2019 è cresciuto del 23%[9][10], un aumento di ben altra scala rispetto a quel 400% circa che sarebbe necessario a compensare l’espansione monetaria[11].

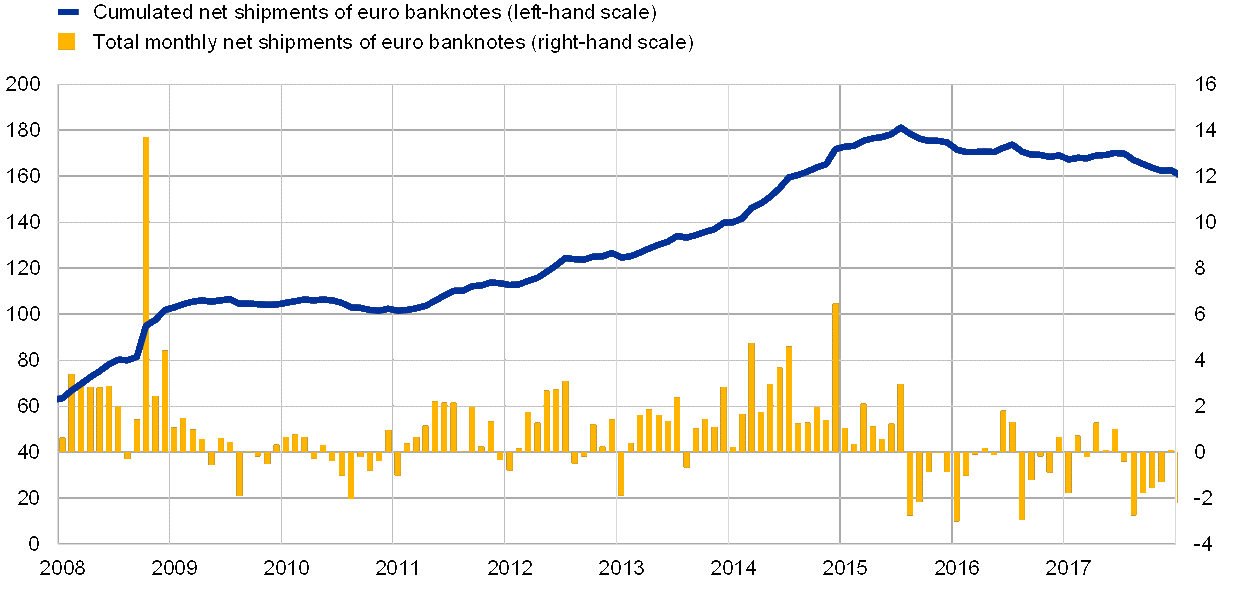

- La domanda estera: essendo l’euro visto come riserva di valore da molti paesi, si potrebbe pensare che la domanda di euro da parte degli Stati esteri abbia potuto compensare l’aumento dell’offerta monetaria. Quindi gli euro circolanti nel mercato interno non sarebbero aumentati considerevolmente a dispetto della creazione di nuova moneta, perché spedita all’estero. Ma a smentire categoricamente questa ipotesi vi sono a disposizione due dati fondamentali: (1) la quantità di banconote detenute all’estero è soltanto di €162,5 miliardi; (2) la quota che occupa l’euro come riserva di moneta estera da parte degli Stati di tutto il mondo (forex reserves) rispetto alle altre monete è scesa dal 23,65% (2002) al 19,2% oggi. In merito, riporto dati di dettaglio nell’annex in calce all’articolo.

Anche se ci fosse un incremento di domanda estera, sarebbe comunque legittimo che ne godessimo tutti, con il naturale apprezzamento dell’euro che ne conseguirebbe. Tale apprezzamento è invece annullato se si stampano nuovi euro. Dato che gli euro creati non cadono certo a pioggia nei conti correnti di tutti, l’effetto redistributivo dovuto alla creazione di moneta ci sarebbe comunque. Insomma, anche se le due ipotesi smentite poc’anzi fossero in realtà corrette, dovremmo comunque porci la domanda: chi guadagna dalla creazione di nuova moneta? Vediamo quindi anzitutto in cosa consistono le politiche monetarie, per poi capire quali siano gli effetti sull’economia reale.

1. COME FUNZIONA UN’ESPANSIONE MONETARIA

1) Il prestito “permanente” della banca centrale: un regalo agli Stati

“it’s a fairy dust it doesn’t exist it’s never landed it is not matter it’s not on the elemental chart, it’s not fucking real” (Wolf of Wall Street)

La banca centrale crea moneta facendo prestiti a tassi molto bassi. L’interesse pagato alla banca centrale per questi prestiti, che nel 2019 ammonta a 2,36 miliardi di euro, è un profitto netto che viene girato agli Stati nazionali che compongono l’Unione Europea (la FED statunitense funziona con le stesse logiche). Pur essendo questo interesse un reddito da signoraggio puro, in stile “antiche prebende feudali”, questi 2 miliardi non rappresentano certo una cifra che può cambiare l’assetto macroeconomico dell’europa. Il grosso problema economico e sociale della moneta fiat non è il profitto della banca centrale rigirato agli Stati, ma le distorsioni al mercato e la redistribuzione di ricchezza provocata dall’erogazione dei prestiti con soldi creati dal nulla.

La liquidità immessa con le “operazioni di rifinanziamento principale”[12], ovvero i crediti fatti agli istituti bancari, è aumentata esponenzialmente di anno in anno, fino al 2012[13] (in cui si vede il massimo storico della fascia azzurra nel grafico sotto). Dopodiché, si è deciso di passare ad armi decisamente non convenzionali: il quantitative easing (in viola nel grafico[14]). Le attività della banca centrale corrispondenti a queste due tipologie di operazioni superano i 3 mila miliardi di euro, con un trend vertiginosamente in aumento.

Nel dettaglio, le operazioni di rifinanziamento agli istituti bancari sono aumentate in particolar modo in risposta alla crisi del 2007, con due tranches di notevole impatto:

- 2008 ottobre: concessi prestiti alle banche per 265 miliardi

- 2009 giugno: concessi prestiti per 442 miliardi in un mese. Cifra che aumenta nel corso dell’anno, raggiungendo i 614 miliardi[15].

L’effetto però non è stato quello sperato di rilancio dell’ecomomia. E in risposta, nel 2011 Mario Draghi, appena insediatosi, annuncia il Big Bazooka da 1019 miliardi:

- dicembre 2011: 523 banche ricevono 489,2 miliardi

- febbraio 2012: 800 banche ricevono 529 miliardi

Su 1019 miliardi, 453 miliardi vennero concessi affinché fungessero da stimolo all’economia, mentre 566 rimpiazzarono debiti pregressi, ovvero prestiti ricevuti dalle banche in occasione di operazioni di rifinanziamento precedenti[16]. Circa 325 miliardi vennero distribuiti alle banche di Grecia[17], Irlanda, Italia e Spagna, affinché coprissero i 200 miliardi di debiti pendenti e avessero altri soldi aggiuntivi, sperando che con quella liquidità avrebbero comprato titoli di Stato.

A questo punto c’è una prima osservazione importante da fare: buona parte dei nuovi prestiti servono a banche e Stati per ripagare i debiti contratti in precedenza. Di fatto, chi ottiene un credito, per ogni euro da restituire alla BCE e che viene quindi “distrutto”, riceverà un euro nuovo a rimpiazzo, più una mancetta aggiuntiva. L’esito è che la politica della BCE si configura come una sorta di “prestito permanente” che viene continuamente rinnovato e aumentato con euro creati dal nulla. Se il volume dei prestiti continua effettivamente ad aumentare (ed è così sin dalla nascita dell’euro), possiamo dire che in fin dei conti si tratti di soldi regalati, non prestati (ricordiamo che i tassi di interesse sono molto bassi, e comunque rigirati agli Stati come profitto della BCE).

L’esito delle operazioni di rifinanziamento principale non è stato però quello sperato da Draghi. Gran parte della liquidità immessa col Big Bazooka non circolò affatto nell’economia. Le banche temevano di non riuscire a far fruttare il credito ricevuto e tennero gran parte dei fondi in riserva: circa 600 miliardi sui 1.000 ricevuti rimasero nei conti che le banche hanno presso la BCE.

È normale investire con cautela somme ricevute in prestito, perché perderle significa fallire. Dopo essersi scottate con la crisi iniziata nel 2007, le banche erano più prudenti di quanto la BCE sperasse. Trovare investimenti sufficientemente sicuri in cui lanciarsi è sempre difficile, ma il rischio aumenta molto in presenza di bilanci già precari e una crisi economica generale (essa stessa provocata dalle espansioni monetarie precedenti).

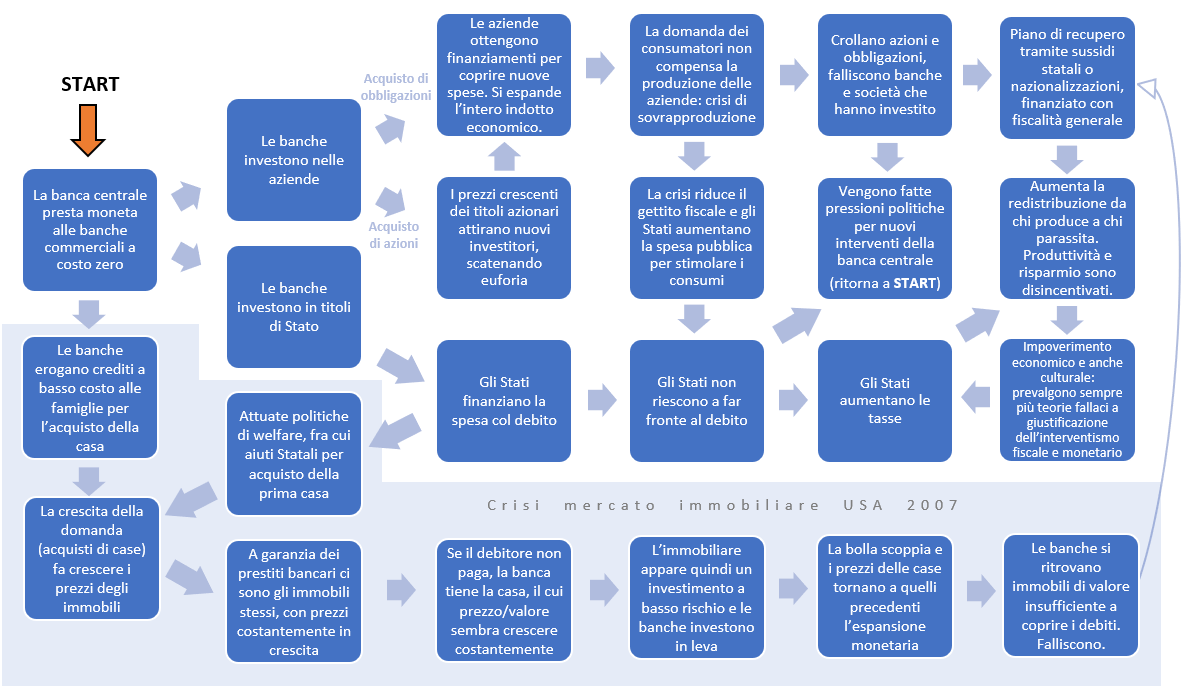

L’infografica riassume gli effetti generali di un’espansione monetaria che causa i cicli economici di boom and bust. Al quadro teorico, ogni ciclo aggiunge poi alcuni elementi distintivi dovuti alla situazione storica: nella parte bassa del grafico è illustrato l’esempio della crisi immobiliare del 2007.

A questo punto, sappiamo perché il Big Bazooka non portò inflazione, nonostante 1.000 miliardi iniettati nell’economia nell’arco di tre mesi: semplicemente, circa metà della somma erogata è rimasta nelle riserve, l’altra metà invece ha coperto il debito pregresso, che aveva già portato un effetto inflattivo gli anni precedenti (ricordiamo che la perdita di potere d’acquisto dal 2002 è stata del 33%, non certo nulla!).

Se il debito pregresso fosse stato ripagato senza far ricorso a nuovi prestiti, si sarebbe vista una naturale riduzione della quantità di moneta (contrazione monetaria), con un effetto deflattivo che avrebbe annullato l’inflazione degli anni passati, riportando l’euro al suo precedente livello di potere d’acquisto. Invece i nuovi prestiti hanno di fatto sostituito i precedenti, portando così la massa monetaria ad un aumento permanente.

Oltre a rinnovare il debito con nuovo debito, ad ogni ondata di prestiti viene creato debito aggiuntivo con l’obiettivo di gonfiare l’economia. La speranza della banca centrale è di sostenere la spesa pubblica e stimolare il credito fatto dalle banche al settore privato. Tuttavia, le banche non sono tanto folli da applicare le volontà keynesiane della BCE come da libro di testo universitario, perciò tendono a mantenere posizioni più avverse al rischio, rimpolpando le proprie riserve piuttosto che tentare investimenti incerti. A quel punto però, il meccanismo studiato a tavolino dalla crème de la crème dei ricercatori keynesiani si inceppa, e alla banca centrale devono inventarsi qualcosa di nuovo per forzare le banche a svuotare le casse e riversare il credito nell’economia.

2) I tassi di interesse negativi: come svuotare le riserve bancarie

Nel 2014 la BCE introduce per la prima volta i tassi di interesse negativi (allo 0.1%) sugli euro che le banche depositano presso la BCE. Un deposito sul conto che la banca commerciale ha presso la BCE è considerato un “prestito” alla BCE, che in passato generava un interesse (positivo), quindi un guadagno per la banca commerciale. Di fatto, la BCE creava soldi dal nulla per pagare questo interesse alla banca commerciale. Il che è già una stregoneria non da poco, perché significa creare ricchezza dal nulla e donarla alle banche per il semplice fatto che queste abbiano una licenza concessa dall’autorità e dei soldi depositati su un conto che può essere intestato solo a loro. Una pura rendita di posizione. Ma di tutte le stregonerie che si sono inventati, l’interesse negativo è la ciliegina sulla torta.

Per forzare le banche a sbarazzarsi dei soldi che la BCE ha creato, così da immetterli sul mercato, la banca centrale “tassa” le riserve delle banche commerciali applicando appunto un “interesse negativo”. Il tasso è salito gradualmente passando dallo 0.1% nel 2014 allo 0.5% nel 2019[18]. Questo significa che se le banche tengono in cassa dei soldi, lo 0.5% all’anno viene distrutto dalla banca centrale. In questo modo, la banca centrale scoraggia le banche a mantenere una riserva, disincentivando comportamenti prudenti e incentivando investimenti rischiosi[19].

Bisogna fare una precisazione per comprendere i tassi negativi. È ovvio che se una banca fosse autorizzata a tenere la contabilità come le pare, non depositerebbe mai valori presso la BCE dove vengono di fatto tassati. Ma le banche hanno delle scelte molto limitate su come e dove tenere “euro” (non sono mica bitcoin!) perché gli euro esistono esclusivamente in due forme:

- l’euro fisico: banconote, monete metalliche

- l’euro elettronico: quest’ultimo esiste esclusivamente come contabilità digitale nella riserva presso la banca centrale. Di fatto, questi euro elettronici sono intercambiabili con le banconote, perché si tratta di contabilità interna alla BCE.

Questo significa che una banca può detenere asset nominati in euro, come titoli di stato, obbligazioni, azioni, o in generale crediti di qualche tipo (cioè valore che qualcuno deve alla banca), ma non può detenere veri e propri “euro” a meno che questi non siano in una riserva presso la banca centrale, oppure in banconote o monete metalliche.

Le somme nominate in euro che figurano sul conto corrente o conto deposito intestato a noi clienti non sono effettivamente euro di nostra proprietà, ma una scrittura contabile che attesta l’esistenza di un debito che la banca ha nei nostri confronti[20]. Un debito per la banca è un credito a nostro favore, quindi possiamo sfruttare tale credito bancario per pagare, ad esempio trasferendolo “1000 €” su Paypal. Quello che stiamo trasferendo però non sono veri e propri “soldi”, ma soltanto un “credito”, a cui Paypal attribuisce un valore in euro perché si fida della banca da cui proviene, essendo questa registrata presso l’autorità pubblica monetaria. Insomma Paypal si aspetta che, su richiesta, a fronte di quel credito sia possibile esigere veri e propri euro[21]. L’aggregato monetario M1, ad esclusione della sua componente M0 (la base monetaria in banconote e riserve presso la BC) è di fatto soltanto una scrittura privata contabile del sistema creditizio.

Per una banca conservare e trasportare banconote è un costo e un rischio. Bisognerebbe immagazzinare in un vault qualche milione o miliardo di banconote. Ma nel momento in cui dovrai transare quei milioni o miliardi in banconote fisiche, quanto costerà la transazione? Ecco spiegato perché le banche preferiscono tenere euro in forma elettronica nelle riserve presso la banca centrale – pur vedendoli costantemente mangiucchiati dai tassi negativi – piuttosto che impilare banconote nei bunker.

In presenza di tassi negativi sempre più alti, la banca viene messa di fronte a tre opzioni:

- tenere euro in banconote (coi relativi costi di gestione e trasferimento)

- tenere euro in contabilità elettronica presso la BCE (coi costi dati dai tassi negativi)

- Prestare i soldi, eventualmente riuscendo anche a ricavarci un profitto.

Ovviamente, più sono alti i tassi negativi, più probabilità c’è che la banca voglia sbarazzarsi dei soldi, prestandoli. Ma in mancanza di clienti a cui fare prestiti sicuri che si rivelino profittevoli, conviene addirittura cedere i soldi e impiegarli per attività che non siano profitti, ma costi, a patto che questi costi siano inferiori alla “tassa” della BCE! Ecco quindi che le banche commerciali si inventano il mutuo sulla casa a tasso negativo: contrai un prestito per la casa e la banca ti remunera anziché farti pagare gli interessi. In fondo, è meglio offrire i soldi a un cliente con un lavoro sicuro (e magari una polizza assicurativa sul prestito), pagando al cliente un piccolo interesse, piuttosto che lasciarli alla BCE pagando un interesse maggiore (oggi lo 0,5%).

3) Il quantitative easing: privilegi ai parassiti a scapito dei contribuenti

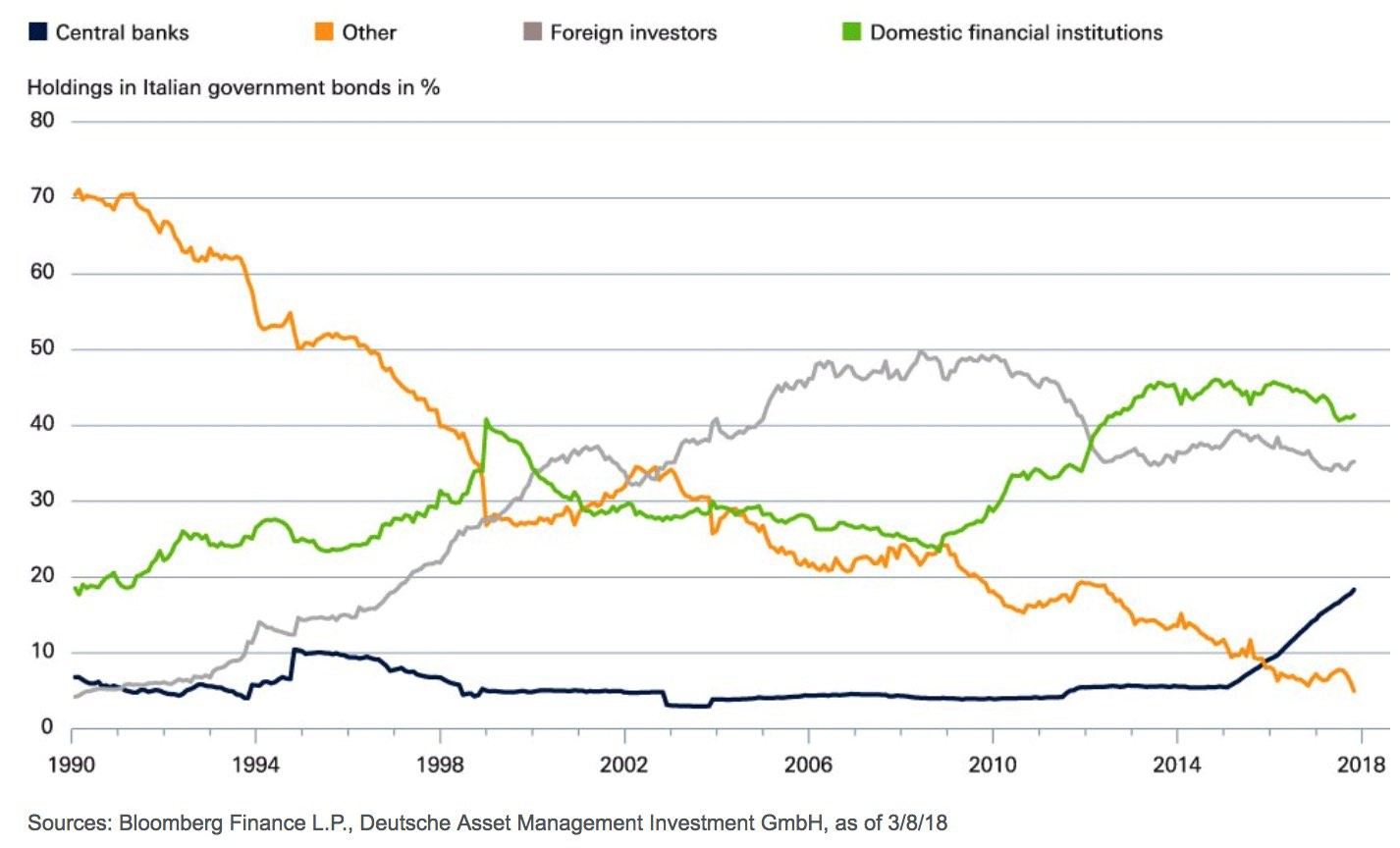

Nel suo piano keynesiano di “stimolo” all’economia, la BCE ha accompagnato ai tassi negativi una strategia altrettanto aggressiva: il quantitative easing. Dal gennaio 2015 ha iniziato a comprare titoli di Stato per 60 miliardi al mese. In totale, alla fine del 2018 sono stati immessi 2.500 miliardi: la BCE acquista i titoli pubblici dalle banche che, a loro volta, li acquistano all’asta dagli Stati. Essendo quello della BCE un programma di acquisti mensili esteso nel tempo e non una tranche unica, gli Stati sanno che riusciranno a continuare ad indebitarsi vendendo i titoli di debito alle banche, proprio perché le banche li acquisteranno indipendentemente dal rischio di bancarotta del paese. Infatti potranno girare quei titoli alla BCE, sottraendosi quindi al rischio che lo Stato debitore non paghi in caso di bancarotta. In questo modo le banche centrali finanziano gli Stati, con prestiti che finiscono per trasformarsi in erogazione di credito permanente, poiché continuamente rinnovati.

La banca centrale non si limita a comprare il debito degli Stati nazionali, ma anche quello delle aziende pubbliche o partecipate pubbliche: dal giugno 2016 al gennaio 2019 vengono acquistate obbligazioni di società per 177 miliardi (il programma di acquisti è ricominciato nel novembre 2019). In Italia per esempio, i beneficiari dei prestiti sono stati la Cassa Depositi e Prestiti (CDP) e Ferrovie dello Stato – entrambe statali – più le seguenti partecipate pubbliche: SNAM, di cui oltre il 70% delle azioni sono detenute dalla CDP e altri investitori istituzionali; Terna Rete Elettrica Nazionale, il cui azionista principale è la CDP; Enel il cui principale azionista è il Ministero dell’Economia.

La banca d’italia, insieme ad altre banche centrali sotto il cappello della BCE, possiede circa il 20% del debito nazionale Italiano. Un restante 40% del debito è posseduto dalle banche commerciali dell’eurozona, per lo più italiane, che sono incentivate a comprare titoli di Stato grazie alla liquidità immessa dalla BCE. Un altro 35% del debito italiano è posseduto da banche extra-europee, le quali sono comunque soggette a inondazione di liquidità dalle rispettive banche centrali, che non si comportano meglio della nostra. In definitiva, direttamente o indirettamente, il debito pubblico è alimentato quasi esclusivamente (per il 95%) dal sistema monetario e finanziario che ci è imposto dagli Stati.

nel grafico si evidenzia come nel tempo stia considerevolmente aumentando la percentuale di titoli di Stato italiani detenuti in seno al sistema bancario

Se non ci fossero acquirenti istituzionali, difficilmente qualcuno acquisterebbe ancora titoli di Stato: mancando una banca centrale che possa generare soldi dal nulla per sostenerlo, lo Stato sarebbe visto da parte degli investitori similmente a una società privata. Ma ben pochi comprerebbero un titolo di una società privata che ha costantemente, da ben 95 anni, un bilancio in negativo[22] e al contempo un debito che è circa tre volte più grande delle entrate complessive annuali. Un’azienda di questo tipo sarebbe fallita subito, mentre lo Stato si mantiene solo grazie alla violenza: le tasse e l’imposizione di uno standard monetario. Quei privati che ancora acquistano titoli di Stato lo fanno esclusivamente perché si fidano che tale impianto coercitivo non verrà a mancare anche in situazione di crisi totale. In effetti, storicamente, abbiamo visto che piuttosto che disintegrarsi, ripudiare il debito o dichiarare il fallimento, gli Stati hanno ridotto a brandelli l’economia. A quel punto, se si deve investire, forse è meglio farlo puntando sul lupo cattivo che una qualsiasi delle vacche pasciute (le aziende di successo), che da un momento all’altro possono essere predate.

In definitiva, senza espansioni monetarie è evidente che la gran parte degli Stati contemporanei, essendo già indebitati fino al midollo, non otterrebbero prestiti, quindi oltre una certa misura non potrebbero più spendere a debito e sarebbero costretti a rivedere pesantemente il bilancio, quantomeno nel medio-lungo periodo[23]. Una politica fiscale dello Stato tanto aggressiva come quella che viviamo oggi non può prescindere da quella monetaria.

2. GLI EFFETTI SULL’ECONOMIA REALE

Chiarite le meccaniche che portano la banca centrale a finanziare gli Stati nazionali tramite il sistema bancario, finalmente arriviamo al nocciolo della questione: queste politiche monetarie fanno male? Al di là del mero cambiamento di numeri su un database o su un quaderno contabile, dobbiamo capire quali siano le conseguenze effettive sul comportamento di persone in carne e ossa, che lavorano e cedono i frutti del proprio lavoro ad altre persone.

1) l’inflazione nascosta: il costo del settore pubblico

In estrema sintesi, le politiche monetarie che abbiamo discusso vedono tre fasi:

- La BCE compra titoli di Stato, finanziando lo Stato. Il che accade più direttamente con il quantitative easing, indirettamente con le politiche convenzionali (LTRO etc.). In seguito, la BCE copre questo debito con nuovi crediti a interesse bassissimo, il che di fatto traduce la somma prestata in una somma regalata[24].

In questa fase, non c’è ancora nessuna interazione con l’economia reale, soltanto qualche cambiamento nelle cifre dei database di contabilità.

- Col finanziamento ottenuto, lo Stato copre i costi del settore pubblico (pubblica amministrazione, scuole, sanità, polizia, etc.) e paga le pensioni.

Anche qui, l’unica cosa che è accaduta è un trasferimento monetario (puramente contabile), quindi ancora nessun effetto sull’economia “reale”. Infine:

- I dipendenti pubblici (o di partecipate pubbliche) e pensionati acquistano coi soldi ricevuti beni e servizi sul mercato[25].

In questa terza fase finalmente avviene l’impatto sull’economia reale: ci sono persone nel settore privato che lavorano e col sudore della fronte producono beni e servizi, i quali vengono ceduti ai dipendenti dello Stato in cambio del denaro “creato dal nulla”. È su questa fase che dobbiamo concentrare la nostra analisi.

Teoricamente, molti di quei dipendenti statali non ricevono beni e servizi dai privati senza dar nulla in cambio, perché offrono un servizio pubblico che dovrebbe essere a beneficio di tutti. Il problema è che la bilancia dei pagamenti fra privato e pubblico ha un piatto in vista, il cui valore è misurabile in prezzo per quantità di ciò che il privato cede, mentre l’altro piatto, che rappresenta ciò che il privato riceve, rimane nascosto. I costi dell’apparato pubblico sono ben quantificabili e misurabili, ma non è altrettanto quantificabile il beneficio che portano, mancando un sistema di prezzi di mercato che determini il valore del servizio pubblico. E come Hayek insegna, se non c’è prezzo non c’è informazione.

il valore di quanto prodotto da un’economia di mercato si può misurare, pur con una buona approssimazione. Quanto offerto dallo Stato invece no: mancando un sistema dei prezzi, manca l’informazione (Hayek). L’unica cosa evidente sono i costi e la spesa crescenti. Ma a fronte di quali benefici?

Per ogni immissione di liquidità, lo Stato e i suoi dipendenti possono acquistare di più dal privato, ma non abbiamo una misura per sapere se, in cambio, il privato otterrà di più dal pubblico. In altri termini: il finanziamento della BCE agli Stati si è tradotto in un servizio migliore per il privato? Se non è così, allora c’è una chiara distorsione, che non è “inflazione” dei prezzi al consumo rispetto all’euro, perché non risulta dai rilevamenti degli istituti statistici, ma le è molto vicina, perché si tratta pur sempre di perdita di potere d’acquisto.

Il McMenu non sarà aumentato molto di prezzo negli ultimi anni, quindi ce lo possiamo permettere lavorando bene o male lo stesso carico orario di prima. Al contrario, i fondi destinati al pubblico sono aumentati a fronte di servizi pubblici non migliorati o addirittura più scadenti, perciò dobbiamo lavorare di più per ottenere un servizio quantomeno pari a quello pre-espansione monetaria. Vi è cioè una perdita di “potere d’acquisto” rispetto ai beni e servizi coperti dal settore pubblico. Sul lungo periodo, questa dinamica danneggia l’economia e quindi anche i dipendenti pubblici stessi, contribuendo ad un impoverimento generale.

Pensiamo alla sanità, essendo un tema caldo dell’era covid-19: la spesa pubblica sanitaria in italia è aumentata in valore assoluto del 45% dal 2002 al 2018, da circa 80 a 115 miliardi di euro[26]. Al contempo, la quota dei pagamenti non coperta dal Sistema Sanitario Nazionale, ma a carico dei pazienti, è aumentata dal 21% al 23,5% (dal 2009 al 2017). Tra il 2006 e il 2017 il numero di posti letto pro capite in ospedale è sceso del 30%, passando da 3,9 ogni 1.000 abitanti a 3,2[27]. Avevamo 1321 ospedali nel 2000, sono diventati 1063 nel 2017[28]. Per farla breve, per la stessa prestazione oggi paghiamo il doppio rispetto a quindici anni fa[29], ma non vi è traccia di questo cambiamento nell’indice di inflazione riportato da eurostat e BCE, perché ciò che è pubblico non è calcolato dall’indice[30].

Quello della sanità è solo un esempio, ma il settore pubblico copre una fetta enorme dell’economia, in Italia oltre il 45% dell’intera produzione nazionale. Ecco perché la svalutazione dell’euro rispetto ai servizi pubblici quali sanità, sicurezza, istruzione, trasporti o strade, ha un peso centrale nel determinare il nostro potere di spesa. Dal 2002 al 2017 il PIL nominale è cresciuto del 17.55% (il PIL reale, al netto dell’inflazione, è in decrescita), mentre le entrate tributarie sono cresciute del 62,44% (da € 323 a € 556 miliardi). Insomma, il costo dello Stato è aumentato in modo sproporzionato rispetto ai servizi offerti, ma l’indice di inflazione dei prezzi al consumo (HICP) non ne tiene conto. Ecco quindi spiegato perché l’inflazione dei prezzi al consumo non è cresciuta tanto.

La Repubblica Italiana è qui rappresentativa degli Stati in generale. Si lo so, il meme è pessimo e la battuta con Bugo è oscena. Ma non mi pagano per scrivere sul blog, fatevene una ragione.

Chi non è d’accordo, dovrebbe guardare alla spesa odierna dell’amministrazione pubblica[31] (di seguito il paragone fra il 2002 e il 2018 di alcune voci) e provare a ricordare la propria vita 15 anni fa. I servizi che oggi offre lo Stato italiano sembrano migliorati proporzionalmente ai costi? O al contrario, in certi casi sono addirittura peggiorati, nonostante la disponibilità di una tecnologia migliore e l’aumento dei fondi a disposizione?

| Settore di spesa pubblica (milioni di euro) | 2002 | 2018 | aumento % |

| Welfare (protezione sociale) | 219.327 | 366.857 | 67,26% |

| Sanità | 84.354 | 120.911 | 43,34% |

| dettaglio sanità: servizi ospedalieri | 36.547 | 50.017 | 36,86% |

| Istruzione | 59.934 | 69.829 | 16,51% |

| Forze dell’ordine e sicurezza | 25.632 | 32.483 | 26,73% |

| Trasporti | 25.681 | 29.558 | 15,10% |

| Difesa | 15.477 | 22.117 | 42,90% |

| Protezione ambiente | 10.523 | 14.808 | 40,72% |

| Servizi di radiodiffusione e di edizione | 270 | 2.649 | 881,11% |

| Illuminazione stradale | 924 | 1.996 | 116,02% |

La voce più pesante in termini assoluti è il welfare, che costa quasi il 70% in più. Ma è curioso notare alcune voci minori come la spesa per gli “utilissimi” servizi di radiodiffusione e di edizione, che è quasi nove volte più grande di prima. Sicuramente è un buon indicatore della libertà e indipendenza dei media italiani. Notevole anche l’aumento della spesa per l’illuminazione stradale, più che raddoppiata, specie considerando i progressi tecnologici fatti, che in teoria dovrebbero efficientare e quindi ridurre i costi (come i più recenti LED[32]).

In conclusione, possiamo affermare che un primo effetto delle espansioni monetarie sia la perdita di potere d’acquisto rispetto ai beni e servizi coperti dal settore pubblico. Questa redistribuzione della ricchezza va a detrimento esclusivamente di chi produce e sostenta lo Stato, perciò ha un effetto anche più subdolo dell’inflazione dei prezzi al consumo, che quantomeno è un fenomeno che colpisce negativamente chiunque abbia dei risparmi in moneta fiat, indistintamente dalla classe sociale (consumatori o pagatori di tasse).

2) L’inflazione dei prezzi al consumo: non la vedi ma fa male

Abbiamo visto che l’effetto delle espansioni monetarie sull’inflazione è “mitigato” dal fatto che i fondi siano assorbiti dal settore pubblico, per cui non vi sono prezzi da tracciare negli indici ufficiali dell’inflazione. Al netto di questo effetto, la massa monetaria creata è comunque talmente vasta che inevitabilmente scarica i suoi effetti anche sul mercato privato, quindi su grandezze direttamente misurabili dai tradizionali istituti statistici.

Dopo che i soldi sono stati spesi dal settore pubblico e iniziano a circolare nell’economia, la massa monetaria aumenta rispetto al circolante, quindi l’inflazione cresce. Pur essendo un effetto noto a chiunque, in pochi si soffermano a pensare quali siano le conseguenze di medio e lungo termine. Il 2% annuo di inflazione può sembrare innocuo, ma lo è solo in apparenza. A questo tasso, con 100 euro di oggi, con cui possiamo comprare ad esempio 100 panini, fra 20 anni potremo comprare soltanto 66 panini. I soldi che risparmiamo e mettiamo da parte, ad esempio a fini pensionistici, saranno praticamente dimezzati quando arriverà il momento di goderceli.

La frode è però tanto più visibile quando andiamo ad analizzare il dettaglio. Il potere d’acquisto della moneta è calcolato su una media ponderata di tutti i beni di un paniere di riferimento, fra cui i beni elettronici, i servizi informatici, telecomunicazioni e altri settori che hanno visto negli anni recenti un forte progresso tecnologico e talvolta delle liberalizzazioni, con una conseguente e benefica caduta dei prezzi. Il consumatore è ovviamente soddisfatto se il prezzo cala, specialmente se al contempo aumentano le prestazioni: uno smartphone che due anni fa era il top di gamma da 1.000 euro oggi ne costa meno della metà. Come riportano i dati BCE[33], fra i mercati più di successo e deflattivi degli ultimi anni abbiamo l’informatica, le comunicazioni, l’elettronica e altri.

| Settori deflattivi | Deflazione % 2015 – 2019 |

| Comunicazioni | 5,14% |

| Vestiario | 7,95% |

| Audio, fotografia, informazione (pc, software etc.) | 7,84% |

| Ricreazione, cultura, vacanze | 15,02% |

La deflazione si è verificata nonostante le autorità monetarie mirino all’obiettivo opposto, ovvero quello di far apprezzare i beni nell’economia anziché deprezzarli. A fronte dell’effetto benefico (deflattivo) della tecnologia, per mantenere la media del 2% di inflazione è chiaro che ci siano settori che si apprezzino anche ben più del 2% annuo:

| Settori inflattivi | Inflazione % 2015 – 2019 |

| oneri amministrativi | 22% |

| cibo | 6,94% |

| trasporti | 6,86% |

| addebiti di banche e uffici postali | 10,76% |

| acqua, elettricità, manutenzione casalinga | 5,7% |

| case di riposo | 7,43% |

| ristoranti, hotel | 7,52% |

| assicurazioni | 7,93% |

| alcohol e tabacco | 13,25% |

Possiamo notare che la lista dei beni più inflattivi include i servizi essenziali e i beni di prima necessità come cibo, acqua, ed elettricità, che beneficiano meno del progresso tecnologico. Spesso perché sono settori limitati e regolati dall’ente pubblico, oppure perché si tratta di beni e servizi che non si possono importare da paesi esteri più liberi del nostro (che riescono a produrre a costi inferiori).

Se non ci fosse creazione di nuova moneta, tendenzialmente tutti i settori sarebbero deflattivi (con l’eccezione di quei costi dello Stato che rientrano nel calcolo dell’HICP, come gli oneri amministrativi che costano il 22% in più rispetto a 5 anni fa[34]), mentre quelli già oggi deflattivi lo sarebbero ancor di più. Ciascuno di noi, di anno in anno, percepirebbe molto di più i benefici della tecnologia direttamente sul proprio portafoglio.

3) Dai risparmiatori agli speculatori, come le banche centrali creano le bolle finanziarie

La svalutazione della moneta nel lungo periodo distrugge il valore dei soldi messi da parte. Per questo motivo, in presenza di inflazione, siamo incentivati a consumare subito, piuttosto che risparmiare e posticipare il consumo. La svalutazione fa parte del preciso disegno di ispirazione keynesiana a fondamento dell’operato delle banche centrali, secondo cui per dare una spinta all’economia è necessario un intervento istituzionale che sostenga i consumi.

A dispetto delle folli convinzioni dei burocrati alle banche centrali, non c’è nessun incantesimo che faccia aumentare i beni di consumo disponibili tramite la stampa di pezzi di carta con scritto sopra “euro”. L’unica opzione possibile è consumare il capitale accumulato (i risparmi). Ed è qui che bizzarramente si sposano la dottrina iper-consumistica keynesiana e quella marxista, con la differenza che almeno Marx aveva il fine ultimo di “liberare” l’individuo (epic fail), mentre per Keynes gli individui devono rimanere alla mercé delle sue teorie dirigistiche[35]. Vuoi per una dottrina o l’altra, l’avversione per l’accumulazione di capitale si è talmente radicata a livello culturale in molte società occidentali che ha preso ormai dei connotati morali, quasi religiosi. Eppure, il risparmio è fondamentale per un’economia sana, per due ragioni:

- È una “scorta” che ci permette di far fronte a crisi, imprevisti, incidenti

- Permette l’investimento in beni capitali (mezzi di produzione, istruzione e know-how etc.), migliorando nel lungo termine produttività ed efficienza, quindi stimolando il progresso

Non è così intuitivo capire perché posticipare il consumo possa portare a un investimento in beni capitali. Potremmo aulicamente citare il modello di crescita di Solow (che stranamente si studia persino nelle università pubbliche di tutto il mondo[36]), ma per comprenderne la meccanica è sufficiente un semplice esempio.

Se un pescatore consuma tutte le sue scorte, dovrà necessariamente pescare il giorno successivo per sopravvivere. In caso di tempo avverso, se non potrà pescare potrebbe anche patire la fame. Se invece risparmiasse, oltre ad assicurarsi il pasto in caso di bufera, l’indomani si troverà di fronte a due nuove opzioni:

a) Poltrire: il pescatore potrà consumare il pesce risparmiato, non lavorare e godersi una bella giornata di riposo

b) Investire: il pescatore consuma i risparmi dei giorni precedenti, ma non dovendo pescare, sfrutta la giornata libera al fine di migliorare e ampliare la propria attività, ad esempio costruendo una nuova rete. In alternativa, potrebbe comunque imbarcarsi, ma vendere il pescato del giorno al carpentiere, in cambio del suo lavoro per fare qualche miglioria al timone o all’argano.

Il risparmio non è una condizione sufficiente perché vi sia investimento, perché come abbiamo visto il pescatore potrebbe scegliere semplicemente di posticipare il consumo con l’unico fine di riposarsi l’indomani e non fare nulla di produttivo. Tuttavia, è una condizione assolutamente necessaria: senza risparmio non c’è investimento.

Nel momento in cui il pescatore dovesse scegliere di impiegare i risparmi per poter acquistare nuovi materiali da pesca, non solo potrà essere più efficiente e produttivo, ma contribuirà anche a spostare la domanda di mercato verso i beni capitali (come reti o barche) incentivando così anche i produttori di quegli strumenti a sviluppare tecnologie migliori. L’indotto creato produce progresso, economico e sociale. Di contro, una società che scoraggia il risparmio è una società che frena il progresso.

Si potrebbe però obiettare a questa teoria affermando che, oggigiorno, ben pochi di coloro che intendono accumulare dei risparmi nel lungo periodo, ad esempio per piani pensionistici[37], si interessi realmente al tema dell’inflazione. Tutti danno in gestione il proprio capitale a intermediari finanziari che fanno fruttare le somme ricevute, compensando la svalutazione. Questa funzione dell’intermediario finanziario è sacrosanta, ma il problema è che l’investimento oggi non è più una scelta, bensì una necessità per salvare i risparmi. Si tratta di una forzatura alle naturali dinamiche dell’economia, il cui risultato è un eccesso di credito riversato nei mercati finanziari. Insomma, non è più possibile risparmiare nel lungo periodo senza dover affidare a terzi il proprio denaro.

Il contadino con 200 ettari di terreno fa fatica a tirare a campare, pur producendo per mezza nazione, mentre la banca in centro ha i pavimenti lastricati in marmo: è evidente che il peso dell’intermediario è eccessivo rispetto all’effettivo produttore di ricchezza. Il motivo è che se il risparmio è totalmente gestito nei canali bancari, diviene oggetto di speculazione nei mercati finanziari.

Le banche assumono effettivamente la proprietà[38] del capitale in gestione e lo moltiplicano tramite il meccanismo della riserva frazionaria[39]. Quando gli investimenti vanno bene, saranno i big della finanza a goderne e gli indici del mercato azionario saliranno in piena bolla. L’euforia porterà a pessimi investimenti ed eventualmente a una sovrapproduzione non compensata da un’effettiva domanda. Quando la bolla esplode e i mercati finanziari crollano, sarà lo Stato a intervenire con aiuti, salvataggi e nazionalizzazioni, mentre l’umile contadino ne pagherà le conseguenze, tartassato dalla fiscalità generale che finanzia l’intervento statale (secondo le dinamiche descritte nell’infografica al capitolo 2). Al tema della riserva frazionaria sarà interamente dedicato un articolo di prossima uscita, per cui non segue qui un approfondimento su questi temi.

4) L’idiozia della svalutazione competitiva

Fra le varie giustificazioni alle politiche inflattive che si sono inventati burocrati, politici e pseudo-scienziati economici, vi è anche la “svalutazione competitiva”. Si tratta di una strategia che giustificherebbe la stampa di più denaro – rispetto a quanto facciano le altre nazioni – col pretesto di favorire i prodotti interni sul mercato estero. È un’idea tanto stupida che ci si dovrebbe meravigliare che la civiltà umana non l’abbia ancora del tutto superata e seppellita nei libri di storia.

Se anche ammettessimo che vi debba essere un pianificatore centrale delle economie nazionali, un obiettivo sociale non può essere quello di vendere il più possibile all’estero, semmai l’obiettivo dovrebbe essere quello di poter acquistare il più possibile beni dall’estero. Vendere al solo scopo di vendere significa lavorare qui a beneficio di coloro che, all’estero, godono dei frutti del nostro lavoro. Ha senso vendere solo se in cambio si ottiene qualcosa. Se si svaluta la nostra moneta rispetto a quella estera, il primo risultato che otteniamo è che potremo comprare meno dall’estero, cioè i nostri risparmi ci permetteranno di godere meno del lavoro degli altri.

Produrre a costi inferiori rispetto ad altri paesi, così da vendere più facilmente all’estero, è una questione totalmente indipendente dalla moneta usata. Se avessimo davvero un vantaggio produttivo comparato in un certo settore per via di tecnologia, know-how, efficienza o condizioni atmosferiche, riusciremmo a produrre un dato bene a minor costo e fatica rispetto a quanto facciano all’estero. Siccome all’estero attribuiranno a quel prodotto un valore maggiore rispetto alla fatica che facciamo per produrlo, per averlo saranno disposti a offrire di più, arricchendo così i nostri produttori locali.

Se invece vendessimo quel particolare bene all’estero non perché siamo più bravi a produrlo, ma soltanto perché svalutiamo la nostra moneta rispetto a quella estera, significa che stiamo attuando una misura assistenzialistica che permette al produttore di quel particolare bene di esportarlo all’estero, a danno però di tutto il resto della popolazione: chiunque consumi beni esteri è svantaggiato, così come tutti i produttori che utilizzano manodopera, beni e servizi importati[40]. Inoltre, poiché chi produce quel particolare bene esportato non vende all’estero perché ha un reale vantaggio competitivo, ma soltanto perché la moneta è stata svalutata, se mai dovessero cambiare i tassi di cambio per una decisione puramente politica, quel produttore potrebbe non riuscire a esportare e fallirebbe da un giorno all’altro (così come le aziende di tutto l’indotto produttivo). La politica monetaria aggiunge così nuovi fattori di incertezza e rischi per i produttori, che si sommano a quelli dovuti alla politica fiscale e ai dazi, altro grande nemico dell’umanità. È la triste storia di un mondo dove vengono buttati investimenti e risorse solo perché dei beni devono attraversare delle linee immaginarie di confine.

Come ci ricorda Saifedean Ammous nel libro “The Bitcoin Standard”, svalutare il nostro denaro significa trasformarlo in “moneta facile” che permette ad altri paesi di “depredarci”, più o meno come in passato facevano gli europei coi paesi colonizzati. Per fare un esempio, le conchiglie usate come moneta dagli indigeni americani [41] potevano essere pescate a basso costo dagli europei facendo uso di grandi barche e reti di profondità. Avevano quindi un valore scarso per i coloni, che in cambio potevano pretendere pelli e altre risorse la cui produzione richiedeva molto tempo e lavoro. Insomma, svalutare la propria moneta significa svendere il proprio lavoro.

3. COME ABBIAMO POTUTO ACCETTARLO?

Dal punto di vista culturale, le politiche fiscali e monetarie sempre più invasive[42] hanno retto negli ultimi decenni senza una particolare opposizione da parte dei cittadini, probabilmente per quattro ragioni:

La pressione fiscale e l’inflazione aumentano gradualmente e l’effetto “rana bollita” ha reso tali politiche più accettabili. Se ribellarsi può costarti tutto, è meglio accettare una piccola privazione in più, fra le tante che già subisci?

2) La tirannia della maggioranza

La maggior parte dei cittadini che votano non sono produttori, ma consumatori di ricchezza. Guardando per esempio all’IRPEF in Italia, l’87% del gettito fiscale è pagato da soltanto 16 milioni di persone[43]. Tutte le persone negli scaglioni IRPEF fino a 20 mila euro (quindi 24 milioni di contribuenti su 40 milioni) non pagano sufficiente IRPEF nemmeno per coprire la loro spesa sanitaria[44]. I pensionati poi sono 16 milioni, ormai tutti dipendenti dallo Stato. Anche se lavoravano nel settore privato e quindi erano pagatori e non consumatori di tasse, sono stati costretti a cedere per anni i contributi anziché reindirizzare quei fondi a un sistema di risparmio privato. L’INPS non accumula fondi né li reinveste nei mercati finanziari, quindi dei contributi versati non rimane niente. Il sistema previdenziale pubblico ha reso i lavoratori di ieri ormai dei poppanti attaccati alle ciucce di Stato[45].

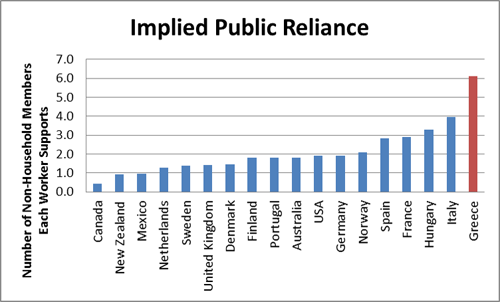

Poiché in cabina elettorale ogni testa vale un voto, che non è certo pesato sulla base del censo (le tasse pagate)[46], è chiaro che i consumatori di ricchezza hanno un peso maggiore nel determinare le decisioni del governo e del parlamento, configurando di fatto una situazione classista: una tirannia della maggioranza parassitica dei consumatori sui produttori di ricchezza. Dal punto di vista anagrafico l’Italia è in una delle situazioni peggiori, ma in generale tutte le social-democrazie si trovano su una curva tendente al baratro.

Nel grafico, il numero di persone al di fuori del proprio nucleo famigliare che ogni lavoratore sostiene con le proprie tasse

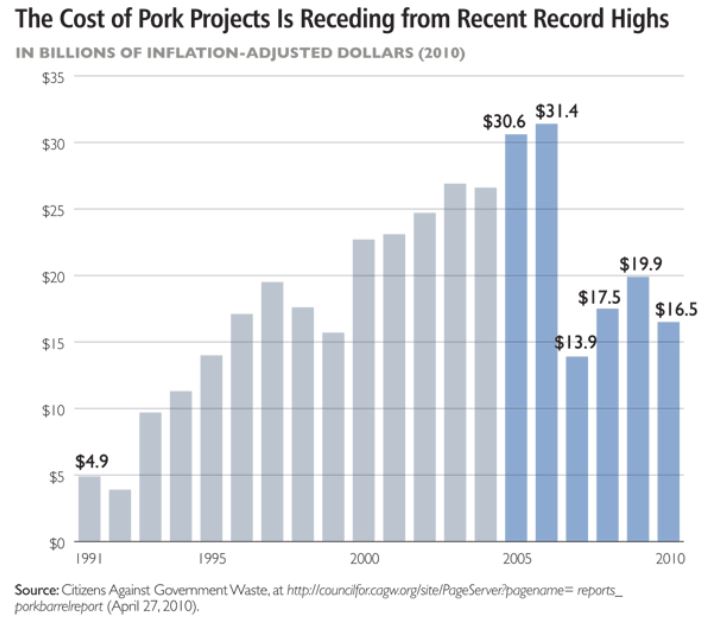

Vi è poi una seconda dinamica, per certi versi opposta alla tirannia della maggioranza, che caratterizza lo Stato moderno: una volta che è sancito che l’apparato pubblico ha potere di intervento in un determinato ambito, è inevitabile che, per un chiaro meccanismo di incentivi ormai internazionalmente acclarato dagli scienziati politici, si configureranno situazioni di lobbying in cui la politica tende a beneficiare una cerchia di pochi a danno di molti (pork barreling). I sussidi a un settore o una categoria specifica permettono al politico di turno di creare consenso presso quella frangia di popolazione, mentre l’aumento dei costi con cui sono finanziati è diluito sull’intera popolazione e quindi, nel breve termine, non provoca un danno d’immagine ai sostenitori di quelle politiche.

I costi sempre crescenti degli “earmarks”, ovvero quelle clausole inserite in leggi di bilancio o in altri provvedimenti, che prevedono un qualche privilegio o favoritismo mediante lo stanziamento di nuovi fondi (qui l’esempio in US nel ventennio 1990-2010)

I cittadini non capiscono l’economia (soprattutto i laureati in economia), mentre il mondo politico e giornalistico non fornisce una narrazione trasparente delle dinamiche che hanno portato all’aumento della pressione fiscale e del debito pubblico, quindi delle crisi economiche. La cultura keynesiana che permea il mondo accademico, che in fondo non è che una variante del marxismo che fa maggiore uso di modelli econometrici, instilla nelle fresche menti dei giovani le proprie giustificazioni statolatriche e pretende sempre più Stato per combattere i mali contemporanei generati dallo Stato. Un esempio su tutti: ormai la vulgata racconta che la crisi del 2007-2008, da cui non siamo mai usciti, sia dovuta al turbo-liberismo e alla mancanza di controllo nel mondo finanziario. Un’altra distorsione cognitiva piuttosto comune è l’attribuzione di tutti i mali contemporanei a un periodo di “follia” fra il 1970 e 1980, in cui sarebbe cresciuto il debito pubblico condannando le nuove generazioni. Non si capisce però perché oggi quelle “nuove generazioni”, che in teoria dovrebbero essere vittime, stiano dando atto alle stesse politiche dei loro padri (anzi peggiori), qualificandosi esse stesse come carnefici[47].

Nonostante il Grande Parassita di anno in anno abbia tenuto per sé una fetta sempre più larga dei frutti del nostro lavoro, per buona parte degli ultimi decenni il tenore di vita di tutti è cresciuto costantemente, per via della globalizzazione e dell’innovazione tecnologica. Paradossalmente, il grande dono del libero mercato, cioè il progresso, potrebbe essere fra i principali fattori che hanno limitato la consapevolezza di quanto male viene fatto dallo Stato.

Nell’articolo Quando e perché nasce la moneta fiat abbiamo spiegato perché, storicamente, intorno alla fine dell’Ottocento, la deflazione sia stata additata come un male, e come agli inizi del Novecento l’iniezione di liquidità sia stata individuata come la cura di un sistema bancario malato. Abbiamo anche visto come queste interpretazioni dell’economia fossero sbagliate e i disastri che hanno provocato, o contribuito a provocare: dal New Deal di Roosevelt (che la scuola statale ci propina ancora come un evento positivo, anziché una serie di atti criminali) all’ascesa di Hitler.

Nonostante i danni provocati, il problema dell’inflazione non è mai stato mai capito a fondo da politici ed economisti (per lo più keynesiani), e nemmeno combattuto a dovere. La lira ha perso il 97% del proprio potere d’acquisto in un cinquantennio durante il secondo dopoguerra, il dollaro ha perso il 97% solo un po’ più lentamente, in circa un secolo. Oggi c’è chi ritiene che l’inflazione non sia più un problema e che le banche centrali agiscano responsabilmente, ma come abbiamo visto, si tratta solo di illusioni.

- le espansioni monetarie conferiscono agli Stati potere di spesa, perché possono sempre contare sul debito per finanziarsi. Questo comporta una redistribuzione della ricchezza dai privati al settore pubblico

- L’inflazione è agli effetti una tassa, che disincentiva il risparmio, quindi l’investimento e il progresso

- Il risparmio richiede necessariamente di cedere a terzi il proprio denaro per evitare la svalutazione. Il capitale si riversa così nei mercati finanziari, provocando bolle e cicli di boom and bust

E dobbiamo ancora fare i conti col coronavirus: in occasione dell’emergenza, la FED ha già prestato a Stato e enti locali 2,3 mila miliardi, acquistando titoli di debito. Più di quanto immesso per far fronte alla crisi del 2007-2008.

Mentre il malvagio ordine dei Sith perpetra i suoi inganni, alcuni prodi cavalieri Jedi l’11 maggio 2020 hanno minato il blocco bitcoin 629.999, l’ultimo prima del terzo halving, inserendo nella coinbase del blocco un testo che fa eco al genesis block di Nakamoto: “NYTimes 09/Apr/2020 With $2.3T Injection, Fed’s Plan Far Exceeds 2008 Rescue”. Un giorno, l’umanità dimenticherà cosa è stata la Federal reserve, ma quel messaggio rimarrà per sempre nella blockchain Bitcoin, da monito per chi, nel futuro, ci vorrà riprovare. E quando il vostro pro-nipote scansionerà la blockchain e leggerà quel bizzarro messaggio, incuriosito verrà al vostro capezzale e chiederà. E voi, con una lacrima di orgoglio, gli racconterete la storia più bella: come in vita avete combattuto, nel vostro piccolo, per far progredire l’umanità.

Un simpaticone fa capolino al Congresso, mentre la Yellen dice di opporsi ad un audit sull’operato della Federal Reserve (Janet Yellen è stata presidente della FED fino al 2018)

Abbiamo dati molto precisi sulle banconote in entrata e uscita dall’eurozona. Alla fine del 2017 il valore in banconote detenuto all’estero ammontava a 162,5 miliardi (il 13,9% del valore totale in circolazione)[48]. Inoltre, dal 2015 il trend sembra aver visto una parziale inversione, con banconote che stanno tornando nell’eurozona piuttosto che essere portate all’estero[49]. Due terzi dei movimenti di banconote da e verso l’estero sono per necessità di acquisti e per turismo. Solo un terzo dei movimenti potrebbero essere riconducibili a esigenze di tesaurizzazione, quindi di uso dell’euro come riserva[50].

Per quanto riguarda le riserve forex, nel 2002 il 23,65% delle riserve detenute dagli Stati di tutto il mondo erano in euro[51], oggi sono il 19,2%[52]. Anche se l’euro ha perso in percentuale sul totale, in valore assoluto gli euro detenuti all’estero sono aumentati enormemente. Nulla a che vedere però con la quantità di moneta creata. Infatti le riserve totali forex ammontano a una stima di 12.730 miliardi di dollari[53] di cui abbiamo detto il 19,2% in euro, che al tasso di cambio attuale dal dollaro risulta circa 2.300 miliardi di euro. Ben poco in confronto ai 9 mila miliardi di euro di M1 esistenti ad oggi, ancor meno se consideriamo aggregati monetari più ampi (m3 sfiora i 12 mila miliardi di euro, e dobbiamo considerare che le riserve forex includono banconote, depositi e anche titoli di stato di tutti i tipi, quindi ricadono nella più ampia definizione di m4[54]).

[1] Per la precisione, le zecche di Stato sotto il cappello della BCE

[2]https://www.ecb.europa.eu/stats/policy_and_exchange_rates/banknotes+coins/circulation/html/index.en.html

[3] Oltre a moneta in forma fisica e quella elettronica di conti correnti, M1 include altre forme di valore immediatamente spendibile, come gli assegni al portatore. In generale, rappresenta quelle forme di valore di cui si può disporre nell’immediato e senza costi, e che non generano alcun tipo di rendimento. Include però i depositi overnight interbancari, che pagano effettivamente un tasso di interesse, anche se è maturato in sole 24 ore.

[4] Grafico serie storica euro M1: https://fred.stlouisfed.org/series/MYAGM1EZM196N

[5] https://www.ecb.europa.eu/pub/annual/balance/html/index.en.html

[6] Ipotizziamo di vivere in una tribù presitorica che rappresenta un sistema economico chiuso dove esistono esclusivamente 10 monete, 5 pellicce e 5 mucche. Ipotizziamo anche che nessuno abbia preferenze particolari per una pelliccia o una mucca, che sono valutate da tutti di pari valore. Essendoci 10 monete con cui scambiare i due beni menzionati, il valore relativo di ogni bene nell’economia è il seguente:

1 mucca = 1 pelliccia; 1 mucca = 1 moneta; 1 pelliccia = 1 moneta.

Se però la quantità di monete viene quadruplicata dal capo tribù (il sistema bancario), avremo 40 monete nell’economia. Nel momento in cui il capo tribù avrà speso le sue monete (o comunque nel momento in cui i membri della tribù vengono a conoscenza del supply aumentato) sarà chiaro che 1 mucca e 1 pelliccia varranno ben più di 1 moneta. Se valessero ancora 1 moneta, con 10 monete si potrebbero comprare tutti i beni nell’economia e le restanti 30 monete sarebbero da buttare, perché completamente inutili. Se le monete per definizione devono avere tutti pari valore, inevitabilmente i prezzi relativi dei beni diventeranno:

1 mucca = 1 pelliccia; 1 mucca = 4 monete; 1 pelliccia = 4 monete.

[7] Si veda la tabella con il dettaglio:

| Perdita del potere d’acquisto dell’euro nel tempo | ||

| Anno | Inflazione media annua* | Perdita di valore rispetto al 2001 |

| 2002 | 2,50% | 2,50% |

| 2003 | 2,70% | 5,27% |

| 2004 | 2,20% | 7,58% |

| 2005 | 2,00% | 9,74% |

| 2006 | 2,10% | 12,04% |

| 2007 | 1,80% | 14,06% |

| 2008 | 3,30% | 17,82% |

| 2009 | 0,80% | 18,76% |

| 2010 | 1,50% | 20,54% |

| 2011 | 2,80% | 23,92% |

| 2012 | 3,00% | 27,64% |

| 2013 | 1,20% | 29,17% |

| 2014 | 0,20% | 29,43% |

| 2015 | 0,00% | 29,43% |

| 2016 | -0,10% | 29,30% |

| 2017 | 1,20% | 30,85% |

| 2018 | 1,10% | 32,29% |

| 2019 | 0,60% | 33,08% |

| 2020 | 0,40% | 33,61% |

*inflazione media annuale dei prezzi al consumo, rielaborazione rivaluta.it da dato ISTAT

[8] In questo articolo si userà il termine “inflazione” come generalmente inteso dalla scuola keynesiana e monetarista, ovvero come perdita del potere d’acquisto della moneta rispetto a un paniere di beni, essendo ormai questa definzione divenuta impropriamente quella più accettata. Una definizione più rigorosa sarebbe invece quella di scuola austriaca (es. L.V. Mises), per cui l’inflazione è più semplicemente l’aumento dell’offerta monetaria.

[9] https://fred.stlouisfed.org/series/CLVMEURSCAB1GQEA19 il real GDP passa da 2.174 miliardi di euro nel primo quarter 2002 a 2.683 nel primo quarter 2019, con valore nominale di riferimento l’euro del 2010.

[10] Quel 23% potrebbe essere un dato fin troppo ottimistica. Stime diverse si ottengono guardate questo dato in valore assoluto in dollari: https://tradingeconomics.com/euro-area/gdp, da 7.174 miliardi di dollari a 14.000 miliardi nel 2019. Apparentemente un raddoppio, ma tale incremento è misurato in dollari, e il dollaro si è inflazionato nello stesso periodo (rispetto al paniere di beni interno statunitense) del 44%, quindi avrebbe perso quasi il 50% del suo potere d’acquisto. Insomma la crescita del PIL, aggiustata per l’inflazione, sarebbe stata molto limitata in tutta l’eurozona. Effettivamente, se guardiamo ad esempio al dato italiano, il PIL è oggi all’incirca pari a quello del 2002 (tutti i dati di questo articolo si fermano a febbraio, pre covid-19).

[11] Nel calcolo dell’inflazione, un modesto aumento del GDP potrebbe compensare un grande aumento della quantità M di moneta solo qualora la velocità degli scambi aumentasse (V nell’equazione: GDP = V * M secondo la teoria quantitativa della moneta). Ma la velocità degli scambi è costantemente diminuita dal 2008: https://fred.stlouisfed.org/series/M2V. In ogni caso sarebbe assurdo assumere un aumento di V tale da poter compensare l’incremento di M di 4 volte, quando il GDP è aumentato di poco più del 20%.

[12] Long Term Refinancing Operations o LTRO,

[13] https://en.wikipedia.org/wiki/European_Central_Bank

Hans-Werner Sinn, The Euro Trap: On Bursting Bubbles, Budgets, and Beliefs, 2014, pp 154-155

[14] fonte: https://www.ecb.europa.eu/pub/annual/balance/html/index.en.html

voci del grafico spiegate da pp. 24: https://www.ecb.europa.eu/ecb/legal/pdf/celex_32016o0034_en_txt.pdf

[15] Programma annunciato a maggio, durata 12 mesi

[16] Inclusi anche prestiti contratti dalle banche sul mercato privato

[17] Nel 2012, la Grecia ottiene 121 miliardi per coprire i propri debiti (programma SMP). Il tasso di interesse pagato per quei prestiti dalla Grecia genera notevoli profitti per la BCE, che vengono girati agli Stati nazionali. In seguito ad alcune proteste, i profitti vengono allora rimborsati alla Grecia.

[18] https://www.ecb.europa.eu/stats/policy_and_exchange_rates/key_ecb_interest_rates/html/index.en.html

[19] Contrariamente a quanto si possa pensare, le banche centrali non hanno mai svolto un ruolo di contenimento dei peggiori istinti speculativi di presunte banche e presunti finanzieri votati all’avidità e al profitto, come verrebbero ritratti in qualche favola marxista. Al contrario, il coefficiente di riserva minimo “imposto” alle banche è sempre stato più basso di quanto le banche stesse fossero disposte a rischiare (nell’Unione Europea è sempre stato fra lo 0 e il 2%, quando le banche detengono in media in riserva il 10-15%). I tassi negativi non sono altro che un incentivo ad avvicinarsi al minimo consentito. In USA, con l’occasione straordinaria del covid-19, la FED ha portato per la prima volta nella storia il coefficiente di riserva frazionaria allo 0%.

[20] L’articolo 1834 del codice civile specifica che i soldi depositati sul conto sono di prorietà della banca, quindi il “credito” che ha il cliente è effettivamente un “credito”, non euro di sua proprietà. La banca è obbligata a resituire i soldi, ma “con l’osservanza del periodo di preavviso stabilito dalle parti o dagli usi”, come recita il codice civile.

[21] In realtà non ci sono abbastanza banconote nelle casse delle banche né euro nelle riserve presso la BCE per ripagare tutto il credito/debito in circolazione, ma questo è un altro discorso che appronfondiamo poi parlando della riserva frazionaria

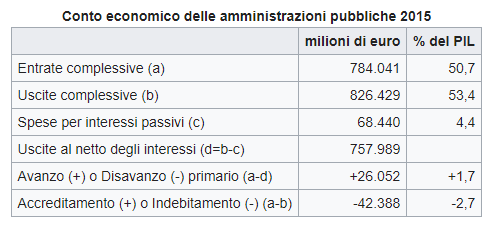

[22] il 1925 è l’ultimo anno in cui c’è stato un pareggio. Nel 2020 pre coronavirus, il PIL conta 2.084 miliardi dollari e il debuto si avvicina ai 2500 miliardi di dollari (134% del PIL). Le entrate sono costantemente inferiori alle uscite su cui gravano circa 70 miliardi di spesa per interessi sul debito. Qui una tabella riassuntiva coi dati del 2015:

[23] Nel bel libro “The Bitcoin Standard” Saifedean Ammous spiega bene come gli Stati avessero un potere di spesa di gran lunga inferiore prima che conquistassero il totale controllo della moneta, ottenuto soltanto nel ‘900, il secolo dei totalitarismi.

[24] Il basso interesse che lo Stato paga per quei prestiti è un profitto della BCE rigirato agli Stati stessi (al netto dei costi, principalmente del personale, della banca centrale). Quindi, con una certa approssimazione, se il prestito è davvero rinnovato a tempo indeterminato, si può veramente parlare di soldi regalati.

[25] Oltre a questi soggetti che fanno privatamente acquisti sul mercato, il settore pubblico si rifornisce anche di materiali che acquista sul mercato (ad esempio, l’asfalto per produrre le strade). Anche nel rapporto coi fornitori vi è un effetto “reale”.

[26]In valore assoluto, da €79.974 miliardi nel 2002 a €115,410 miliardi nel 2018 https://www.statista.com/statistics/793788/public-healthcare-expenditure-in-italy/. La popolazione è aumentata di circa il 5%, quindi non giustifica un aumento tale della spesa sanitaria. In particolare, il grosso dell’aumento è avvenuto fra il 2000 e il 2008, poiché nel periodo di crisi successivo la spesa è aumentata molto più modestamente: da 2.225 euro di spesa pro-capite nel 2010 a 2.326 euro nel 2018 (+4,5%). Si tratta comunque un aumento, nonostante il PIL italiano nello stesso periodo sia sceso.

[27] https://data.europa.eu/euodp/it/data/dataset/sKm7xBoTFapXrD33EWRhcg

tabella con la situazione per i paesi europei: https://ec.europa.eu/eurostat/tgm/table.do?tab=table&plugin=1&language=en&pcode=tps00046

[28] Da notare, fra l’altro, che in Lombardia il 26,5% delle prestazioni sanitarie è gestito da privati, con un’incidenza sulla spesa pubblica soltanto de 13,5% (a dimostrazione anche dell’efficienza del privato rispetto al pubblico).

[29]Sappiamo quali sono i costi, ma i benefici per il cittadino come si calcolano? A livello aggregato una misura spannometrica della qualità dei servizi, che abbiamo provato a fornire qui con dati del tutto parziali, si presterà sempre a infiniti dibattiti. Come spiegava Hayek: senza prezzi manca l’informazione.È impossibile stabilire quindi il valore del servizio pubblico, proprio perché si può quantificare il costo, ma non la qualità della prestazione in assenza di un sistema dei prezzi, se non provando a farsi un’idea generica del valore di quei servizi, utilizzando numerosi proxy e con analisi estremamente approfondite su infiniti aspetti della sanità. Nel testo, quando si dice “oggi paghiamo il doppio”, il calcolo è stato banalmente fatto in questo modo: la spesa sanitaria è aumentata del 45%, mentre i posti letto sono diminuiti del 30%. Se quindi con 100 euro (cifra puramente esemplificativa) compravi un lettino di ospedale per 3 giorni nel 2002, nel 2018 servivano 145€ (+45%) per comprare lo stesso lettino, ma per 2 giorni soltanto (meno 30%). Di conseguenza:

prima: 100€ = 3 gg à 1gg = 33€

dopo: 145€ = 2gg à 1gg = 72,5€ (+120% circa rispetto ai 33€ precedenti, quindi più del doppio)

[30] “Council Regulation (EC) No 2166/1999 is unambiguous on the HICP’s treatment of goods and services in the health, education and social protection fields. Generally, if expenditure is incurred by a household for these products, then it should be covered in the HICP, otherwise, it is out of scope”.

Harmonised Index of Consumer Prices (HICP), Methodological Manual, November 2018 https://ec.europa.eu/eurostat/documents/3859598/9479325/KS-GQ-17-015-EN-N.pdf

[31] I dati della spesa pubblica sono tratti dal sito dati ISTAT sezione “Conti nazionali; Conti e aggregati economici delle pubbliche amministrazioni; Uscite annuali per sottosettore; Voci di uscita per settore (COFOG 2 e 3 cifre)

[32] https://it.wikipedia.org/wiki/LED#I_LED_bianchi_e_l’uso_nell’illuminazione Non mi sbilancio in giudizi su mercati che non conosco, ma sollevo timorosamente il dubbio che, forse, oggi le strade non siano poi tanto più illuminate rispetto a 15 anni fa, almeno non tanto da giustificare un raddoppio dei costi.

[33] https://www.ecb.europa.eu/stats/macroeconomic_and_sectoral/hicp/html/inflation.en.html

Peso di ogni voce nell’indice hicp: https://www.ecb.europa.eu/stats/ecb_statistics/escb/html/table.en.html?id=JDF_ICP_COICOP_INW

Eurostat: https://ec.europa.eu/eurostat/web/hicp/data/database

[34] Nel caso del settore pubblico l’apprezzamento generale dei “servizi” rispetto alla moneta non è dovuto soltanto a un fattore monetario. Infatti gli Stati nazionali accrescono continuamente i costi aumentando le tasse o introducendo disincentivi e ostacoli, come cavilli burocratici e procedure che fanno perdere tempo e denaro ai cittadini. Questo avviene da ormai un secolo e completamente in controtendenza coi progressi tecnologici, come se le istituzioni pubbliche fossero incapaci di incrementare l’efficienza e diminuire il peso sulle tasche del cittadino. Dai dati riportati, vediamo che i costi delle pratiche burocratiche per imprese e cittadini (in generale gli oneri amministrativi) sono aumentati del 22% in 5 anni: un apprezzamento di circa il 4% su base annuale. Tale apprezzamento rientra nel calcolo dell’inflazione, essendo considerato dagli istituti statistici proprio come qualsiasi settore di libero mercato.

[35] Vedi ad es. S. Ammous, The Bitcoin Standard, pp 153-154

[36] Ad es. il Blanchard di macro-economia. Recentemente è anche stato ripreso in Italia da Luca Ricolfi nel libro “L’enigma della crescita”.

[37] Si parla qui di sistemi pensionistici privati o integrativi. Il discorso non si applica all’INPS, che è un buco nero che gira i contributi direttamente ai pensionati, quindi non “mette da parte” affatto dei soldi e non è un sistema di risparmio, ma di redistribuzione coatta.

[38] Art. 1834 del codice civile

[39] La banca investe interamente i fondi che carichiamo in piani di investimento o accumulo (anche i conti deposito), mentre sui conti correnti tiene in riserva solo una piccola percentuale del capitale, investendo il resto. Al tema della riserva frazionaria è interamente dedicato un articolo di prossima pubblicazione

[40] Ipotizziamo che sui mercati internazionali esistano solo l’italiano Alberto, che possiede 1 lira italiana, e Baldric il tedesco, che possiede 1 marco tedesco. Alberto produce pastasciutte e Baldric Wurstel. Alberto vende la pastasciutta a Baldric in cambio di 1 marco e Baldric vende il wurstel ad Alberto in cambio di una lira. Dopodiché entrambi convertono i propri denari al cambiavalute: Alberto consegna il marco appena ottenuto e si ricompra una lira, così che possa spenderla più comodamente in italia, lo stesso fa Baldric vendendo la lira in cambio di 1 marco tedesco. Il tasso di cambio è 1 marco = 1 lira. Arriva quindi il malvagio Mario Draghi che stampa 9 lire italiane e il supply della lira passa ad essere dieci volte quello del marco tedesco e quindi la lira si svaluta (per la legge della domanda e dell’offerta e assumendo una domanda invariata). Quindi a Baldric basteranno 10 centesimi di marco per pareggiare il potere d’acquisto che aveva precedentemente il marco rispetto alla lira, e con 10 centesimi compra la pastasciutta. Ora Baldric potrà comprare 10 pastasciutte prima che Alberto possa permettersi 1 wurstel. Se Alberto lavora un’ora per produrre una pastasciutta, ora per permettersi un wurstel dovrà lavorare 10 ore, mentre prima dell’espansione monetaria gliene bastava una.

[41] Da notare che le conchiglie non erano moneta solo nelle civiltà più primitive. Fino al 1661, gli stessi coloni in Nord America usavano le conchiglie come moneta a corso legale

[42] Nel 1973 in Italia lo Stato pesava il 23% del PIL, oggi il 42%.

[43] Il 12% dei contribuenti (ovvero chi guadagna sopra i 35k) paga oltre il 53% del gettito fiscale totale italiano. Il 60% dei contribuenti, fino a 20k di guadagno, paga solo il 13% del gettito. Il 40% dei contribuenti, quindi 16 milioni di persone (ovvero il 25% della popolazione, 16 milioni su 60) pagano l’87% del gettito: https://www.albertodeluigi.com/schiavi-dello-stato-chi-paga-le-tasse-in-italia/

[44] Vedi link nota precedente

[45] Sono una categoria protetta: dal 2000 al 2016 occupazione anziani cresciuta del 23%, over 24 calata dell’11%. I redditi anziani cresciuti dell’84.7% in 25 anni, degli under 35 calati del 41%. Negli anni ’90 ricchezza mediana delle famiglie giovani era di poco superiore a quella degli anzinai, oggi il patrimonio degliover 65 è quasi dodici volte superiore.

[46] Se per esempio si votasse su base censitaria, ovvero con un voto pesato in base alle tasse pagate (almeno su questioni come la spesa pubblica, non il diritto penale) potremmo esercitare un controllo maggiore dei soldi che individualmente mettiamo a fattor comune. Ma il fatto che in materia fiscale sia persino incostituzionale fare un referendum certifica la vera realtà: siamo sudditi, non cittadini. E abbiamo scelto intenzionalmente di esserlo dando mandato ai nostri padri costituenti di scrivere un testo inutile, ridondante, dannoso e persino concettualmente confuso quale è la Costituzione italiana. Dopotutto, dalla marcia su Roma del 1922 non abbiamo fatto passi avanti dal punto di vista culturale, questo è lampante oggi soprattutto col lockdown per coronavirus: i delatori di oggi sono uguali a coloro che consegnavano gli ebrei ieri.

[47] La pressione fiscale sale continuamente dal 1973 senza soluzione di continuità. Il rapporto debito pubblico/PIL, con l’eccezione di una parentesi positiva fra il 1994 e il 2007, è sempre cresciuto. E dobbiamo ancora pagare il disastro delle attuali politiche monetarie e dei lockdown da coronavirus.

[48] https://www.ecb.europa.eu/pub/economic-bulletin/articles/2018/html/ecb.ebart201806_03.en.html#toc4

[49] Vedi sempre link alla nota precedente

[50] Vedi sempre link alla nota precedente

[51] https://en.wikipedia.org/wiki/Reserve_currency#Global_currency_reserves

[52] al quarter 4 2019 11.829 miliardi di dollari, di cui 2275 detenuti in euro (19,2%) (valore per 2080 euro) https://data.imf.org/?sk=E6A5F467-C14B-4AA8-9F6D-5A09EC4E62A4

[53] https://www.cia.gov/library/publications/the-world-factbook/fields/245rank.html

[54] https://en.wikipedia.org/wiki/Money_supply#Definitions_of_%22money%22